? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ?阿里巴巴赴港二次上市的七大疑問:誰將成為最大受益者����?

? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? 2019-11-21? ?青野鴻蒙

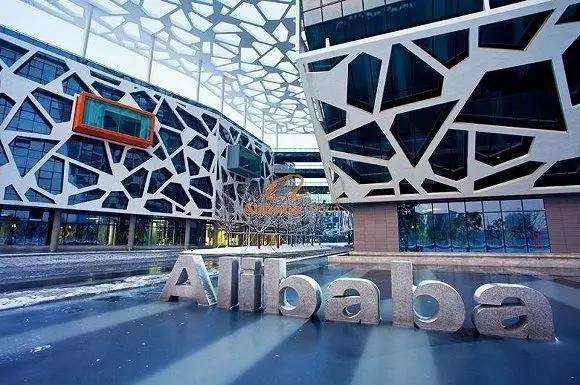

阿里巴巴與港交所牽手在即。11月20日晚間����,阿里巴巴方面公布了香港公開發(fā)售的最終價格:每股176港元(人民幣158元、22.5美元)�����。

公告顯示�,阿里巴巴方面參照美國存托股于2019年11月19日(定價日前的最后交易日)的收市價等因素厘定發(fā)售價。待聯(lián)交所批準后�����,股份預期將于2019年11月26日在聯(lián)交所主板以股份代號“9988”開始交易����。(轉(zhuǎn)自騰訊《深網(wǎng)》孫宏超)

按發(fā)行價計算,此數(shù)字比阿里巴巴紐交所收市價折讓約2.9%�,低于其公開發(fā)售價上限每股188港元。另外����,阿里巴巴在香港上市募資將定格在880億港元(人民幣791億元、112.4億美元)���,金額低于友邦保險�����、工商銀行��、農(nóng)業(yè)銀行�。若計及7500萬股超額配股權(quán)���,集資凈額約1012億港元(人民幣910億元���、129.3億美元)。

今年6月份�����,就有消息傳出阿里巴巴將申請在香港上市�,預計募集金額為200億美元,回歸時間為今年秋天����。馬云曾經(jīng)表態(tài):“赴美上市那天就說過����,只要條件允許����,我們就回來,這個想法沒有變過��?����!备劢凰L李小加也曾經(jīng)對阿里巴巴赴港上市充滿期待:“遠走的人總有一天回家�,我覺得回家是肯定的,只要我們能解決他們的問題�����?����!?/span>

?

顯然,阿里巴巴赴港上市是多贏局面�����,但這次二次上市背后���,外界仍有諸多疑問�,騰訊《深網(wǎng)》搜集了外界最關(guān)注的七個問題并回答�。

1、 一家公司在兩地甚至兩國交易所同時上市是常見行為嗎��?

今年6月17日�,滬倫通在英國倫敦正式啟動。華泰證券于倫敦證券交易所舉行了GDR發(fā)行上市儀式���,成為國內(nèi)首家“A+H+G”上市公司��。

注:滬倫通�����,即上海證券交易所與倫敦證券交易所互聯(lián)互通機制����,是指符合條件的兩地上市公司,依照對方市場的法律法規(guī)��,發(fā)行存托憑證(DR)并在對方市場上市交易���。同時��,通過存托憑證與基礎(chǔ)證券之間的跨境轉(zhuǎn)換機制安排�,實現(xiàn)兩地市場的互聯(lián)互通�����。

更為國內(nèi)股民所熟悉的是同時在A股和H股上市的公司����,典型代表有中興通訊、新華制藥�����、鞍鋼新軋、中國石化�、南方航空、東方航空�����、青島啤酒等����。

上市背后是股權(quán)融資�,即符合某證券交易所規(guī)定的企業(yè)在該證券交易所發(fā)行股票,讓購買人來認購自家股票以獲得資金�。其中第一次公開發(fā)行股票融資,就被稱為IPO���。在IPO之后��,企業(yè)還可以在二級市場上再融資做股票增發(fā)�,這些股票在交易所做了注冊獲得公開流通的合法性之后��,就可以自由流通交易�,也會被計算進上市公司的市值。兩地上市的本質(zhì)是增發(fā)的股票在另外一個交易所做注冊和后續(xù)流通�����。

當然在第二次上市時,必須遵守另外一個交易所的相關(guān)規(guī)定�����,如港交所的相關(guān)規(guī)定是:第二次上市這部分股票市值不能低于400億港幣���;或者第二次上市的市值不能低于100億港幣�����,且最近一個會計年度的收入至少是10億港幣��。

公司也可以在兩個交易所同時上市��,最典型的就是中資銀行的'A+H'上市�����,例如中國農(nóng)業(yè)銀行兩地同步上市�,但兩地同時上市執(zhí)行難度成倍的增加�,涉及大量的監(jiān)管協(xié)調(diào)。

另一種模式是一家公司的幾個資產(chǎn)業(yè)務分別上市����,比如阿里巴巴在美國上市�����,其旗下的阿里影業(yè)則在香港上市�����;新浪和其旗下業(yè)務新浪微博甚至同樣在美國上市�。這種模式并不屬于一家公司在兩地或者兩國交易所同時上市�。

另外��,同一家公司不可以在一個上海證券交易所��、深圳證券交易所或新三板同時上市���;與之類似�,一家公司也不可以在納斯達克與紐交所同時上市���;但一家公司可以從納斯達克轉(zhuǎn)板去紐交所��,新三板公司也可以轉(zhuǎn)板去上海證券交易所/深圳證券交易所�����。

?

2 ����、為什么阿里巴巴將二次上市的目標定為香港而非A股或其他交易所?

阿里巴巴與香港股票市場關(guān)系緊密��。

2007年時��,阿里巴巴集團曾將旗下B2B業(yè)務在香港上市��,共募資116億港元�,為當時中國互聯(lián)網(wǎng)公司融資規(guī)模之最;2012年�����,阿里巴巴宣布私有化并完成港交所退市�;2013年���,阿里巴巴再次赴港尋求集團整體上市,但當時港監(jiān)所未能解決同股不同權(quán)問題���;2014年���,阿里巴巴紐交所上市,募資250億美元��,成為全球規(guī)模最大的IPO�����。

2018年��,港交所宣布新訂《上市規(guī)則》�����,允許“同股不同權(quán)”公司上市����。新規(guī)則制定后引發(fā)內(nèi)地科技公司赴港上市大潮�,甚至出現(xiàn)一日八槌四鑼的壯舉���。而在美國上市的中概股為規(guī)避潛在宏觀政策監(jiān)管風險,阿里巴巴等科技公司均在考慮回歸國內(nèi)資本市場��。

另外����,阿里巴巴的確曾考慮過以CDR的方式回歸A股。去年����,證監(jiān)會曾出臺《存托憑證發(fā)行與交易管理辦法(試行)》,同時修改并發(fā)布包括IPO辦法����、創(chuàng)業(yè)板IPO辦法在內(nèi)的8類相關(guān)政策文件,為境內(nèi)發(fā)行CDR掃清障礙�。但CDR的落實并不順利,阿里巴巴�����、京東����、網(wǎng)易�、百度等美股上市的中國互聯(lián)網(wǎng)公司均稱暫緩發(fā)行CDR�。

不過在阿里巴巴在招股書中也表示,如果機會允許��,不排除未來在深圳證券交易所或上海證券交易所再次上市��。

?

3、 阿里巴巴為什么要二次上市�����?

一般來說��,上市的核心目標都是為了融資��。目前阿里巴巴旗下業(yè)務中新零售��、云計算�、物流、本地生活服務等領(lǐng)域都處于擴張階段�����,自然對資金有重要需求�����。另外��,近年來資本總趨勢變冷��,提前募資有助于在未來獲得更多籌碼���。

當然在現(xiàn)金層面上阿里巴巴并不缺錢����,雖然在最近幾年阿里巴巴連續(xù)收購/投資了多家公司(收購網(wǎng)易考拉����、投資美年健康、增持菜鳥等)��,但在最新的財報中顯示�,阿里巴巴賬面現(xiàn)金還有2341億元����,每季度都有上千億經(jīng)營性現(xiàn)金流凈流入���。

除了資金需求以外��,在港股的二次上市還可以有效規(guī)避政策風險�����。目前美國對阿里巴巴的審查正在持續(xù)加強����,美國貿(mào)易代表處此前公布報告����,阿里巴巴再次被納入銷售冒牌貨品的惡名市場名單,甚至有議案顯示可能將讓在美上市中國公司直接受美國法律監(jiān)管���。9月底�����,彭博社甚至“曝料”稱���,特朗普政府正在考慮限制美國資本流入中國,措施包括將中國公司從美國證券交易所摘牌(該消息已由美國財政部出面否認)��。

此前曾有多家美股退市互聯(lián)網(wǎng)公司公開表示�,美國資本市場對中國公司并不友好,這直接體現(xiàn)在對股價的打壓上��。阿里巴巴仍舊是國內(nèi)最優(yōu)秀的美股上市公司之一�,在香港上市也可以幫助阿里巴巴美股股價起到有效提振作用。

?

4 、兩地上市后��,阿里巴巴的市值由哪個市場決定�?

這個疑問背后就是股票是否可以自由轉(zhuǎn)換(fungible),可以轉(zhuǎn)換的交易所股票經(jīng)過申請和一定的程序�����,就可以轉(zhuǎn)換成為另一個交易所的股票。這種可以轉(zhuǎn)換的���,兩地的股票價差一般不會太大��,否則投資者就可以做多便宜的����,做空貴的�����,賺取無風險套利(實際操作中由于交易成本的存在��,還是會有一定差價)���。不能轉(zhuǎn)換的最典型案例就是國內(nèi)最熟悉的A股和H股�,比如持有中石油的A股��,雖然享受與H股一樣的經(jīng)濟與投票權(quán)(美股和港股的投票權(quán)可能會有所不同�����,但這并不是因為兩個交易所不同而產(chǎn)生的不同),可是股票并不能變?yōu)镠股�。所以長期產(chǎn)生的差價并不能讓操作者進行無風險套利,長期以來價差就會存在�。

國內(nèi)投資者對A股和H股同時上市的模式比較熟悉�����,兩家交易所發(fā)行不同類型股票���,不可跨市場拋售����,所以市值較難計算����。一般的方法是,將在兩個股市的流通股分別計算市值后相加��。

但如果市場開放����,價格一定是趨于一致。阿里巴巴在香港上市�,發(fā)行5億股普通股外加7500萬股超額認股權(quán);阿里巴巴在美國發(fā)行的是ADR(美國存托憑證),一個ADR等于八個普通股�����。ADR的特點是比一般股票擁有更高流動性�����,存托憑證之間可互換����,也可與其他證券互換。

由此來看�,由于阿里巴巴大部分股份在美國交易,紐交所上的股價可能更有指導意義���。但在價格上面��,阿里巴巴在港股和美股的價格應該趨同�,最終市值為股價乘以總股數(shù)��。

?

5 �、在香港上市,阿里巴巴屬于新發(fā)股份��,會將股份稀釋從而令每股收益下降嗎�?阿里巴巴原來美股的股東身價會受到影響嗎?

數(shù)據(jù)顯示��,一拆八后阿里巴巴在美國資本市場流通股為208億��。而阿里巴巴在香港發(fā)行的股票上限為5.75億股����,僅占阿里巴巴目前流通股的2.76%����。由此可以得出結(jié)論,對股份稀釋影響不大����。

阿里巴巴原來美股的股東身價不會受到影響,以阿里巴巴集團員工為例��,根據(jù)中國證券報報道顯示����,本次香港上市后��,對于阿里巴巴集團員工手上已持有的美股��,員工可選擇轉(zhuǎn)成港股���。對于已授予還未歸屬的集團限制性股票單位(RSU),在歸屬時員工將繼續(xù)獲得美股����,之后可選擇將獲得的美股轉(zhuǎn)成港股。

另據(jù)了解��,考慮到美股和港股都一樣代表阿里巴巴集團的股權(quán)��,且可以相互轉(zhuǎn)換��,阿里巴巴集團暫時沒有給員工發(fā)放香港股票的計劃���,員工股權(quán)激勵將繼續(xù)使用美股���。阿里巴巴集團業(yè)不會安排員工參與新股認購。如果員工個人希望參與認購集團港股發(fā)行����,須遵守香港新股發(fā)行相關(guān)規(guī)定����、員工所屬地區(qū)有關(guān)對外投資及外匯管理的規(guī)定以及《阿里巴巴集團證券交易指引》相關(guān)規(guī)定等��。受限制人士及其他相關(guān)人士仍需經(jīng)過額外批準流程才可以參與新股認購�。

目前阿里巴巴的股權(quán)結(jié)構(gòu)為:軟銀持股25.8%,馬云持股6.1%��,蔡崇信持股2.0%��,其他董事和高級管理人員合計持股0.9%�,其他公眾股東持股65.2%���。

?

6 ��、阿里巴巴是一只適合購買的股票嗎�?

從數(shù)據(jù)來看���,在阿里巴巴前兩次上市的過程中都經(jīng)歷了開盤大漲:第一次阿里巴巴赴港上市,當天股價即大漲193%����;第二次阿里巴巴在紐交所掛牌,上市首日大漲38%���。

這種暴漲的情況在二次上市時很難出現(xiàn)����,畢竟阿里巴巴所有的財務信息和數(shù)據(jù)都已經(jīng)是公開透明���,而且還有美股作為參考價�����。如果價格相差太大(無論漲跌)����,投資者一定會選擇相對價格較低的市場購買���。

此前有消息稱阿里巴巴計劃以近期美股價格4%折扣進行詢價���,但機構(gòu)投資者對此并不滿意���,希望折扣至少在8%至10%以此獲得套利空間:打新拿到低價股后換成美國ADR并以更高的價格出售。

不過最終阿里巴巴最終發(fā)行價確定為每股176港元�����,折扣不足3%���,這意味著至少在打新環(huán)節(jié)并不存在足夠的套利空間��。

另外�,近年來很多已經(jīng)在市場上證明自己的公司反而在上市時會遭遇破發(fā)���,這是因為投資者會認為這家公司已經(jīng)到了行業(yè)的天花板上限。典型代表是港股小米(上市遭遇破發(fā))���、美股Facebook(上市次日破發(fā))�����、亞馬遜(上市后13個交易日內(nèi)在發(fā)行價以下)���,當然一些巨頭們也通過轉(zhuǎn)型來獲得持續(xù)增長讓股價上漲���。

但從長期來看,阿里巴巴依然是國內(nèi)最優(yōu)秀的互聯(lián)網(wǎng)公司之一���。從公布的財報數(shù)字來看����,阿里巴巴在零售業(yè)務方面仍然保持強力增長�,在云計算等新業(yè)態(tài)方面,也還有不錯的上漲空間��。

阿里巴巴發(fā)行的5億股中4.875億股國際發(fā)售����,1250萬股香港公開發(fā)售,

另外����,目前阿里巴巴在港股市場直接控股的有阿里健康、阿里影業(yè)�����、亞博科技控股三家公司,除此以外還有高鑫零售等8家阿里持股或間接持股的相關(guān)公司���。此次阿里巴巴赴港二次上市�����,或許會帶動相關(guān)公司股價變化��。

?

7 ����、誰將成為阿里巴巴二次上市的受益者����?

融資并成功回歸國內(nèi)的阿里巴巴自然是第一受益者。此前大量國際資本都試圖做空中概股���,如阿里巴巴大股東Altaba就宣布,該基金擬于2019年5月20日開始出售所持的阿里巴巴美國存托股票,目前其持有阿里的股份已經(jīng)下降到9.4%����。回歸香港股市后�����,阿里巴巴的市場承受力會大大增強�,對股價也會有所提振。

另一個主要受益者是港交所��,數(shù)據(jù)顯示目前恒生指數(shù)每天成交額不足千億港元�����,活躍度不如滬深兩地股市�,引入阿里巴巴可以有效提升港交所抗風險能力。

潛在受益者則是其他試圖回國的中概股�,此前飽受期待的CDR已逐漸遇冷,港股或許將成為另一個不錯的選擇����。

中概股在美國正遇到更嚴格的監(jiān)管與偏見,去年12月7日�,SEC和PCAOB(美國公眾公司會計監(jiān)管委員會)發(fā)布聯(lián)合聲明——《關(guān)于審計質(zhì)量和監(jiān)管獲取審計和其他國際信息的重要作用聲明——關(guān)于在中國有大量業(yè)務的美國上市公司當前信息獲取的挑戰(zhàn)討論》。

該聲明稱:如果重大的信息障礙持續(xù)存在,對美國上市公司采取補救措施可能是必要或適當?shù)?����。過去的補救措施例如:施以更嚴格的信披要求�,以及施加更多的新證券發(fā)行限制。美國證券會PCAOB網(wǎng)站詳細列出了224家(名單有241家/次)遭遇審計障礙的上市公司名單及其審計機構(gòu)���。

名單上的224家(241家/次)公司中�,包含了大多數(shù)大型或知名中概股�����。

另外��,美國貿(mào)易代表辦公室今年繼續(xù)將淘寶網(wǎng)保留在“惡名市場”名單上����,并在黑名單上新增了拼多多��。