? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? 【華爾街傳奇】:老虎基金興亡史

? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ?2022-09-10? 青野鴻蒙

?

【創(chuàng)立】

老虎管理1980年由羅伯遜(Julian Robertson)創(chuàng)辦,創(chuàng)立資本為800萬美元,其中200萬是自有資金。在此之前,他曾作為股票經(jīng)紀和基金經(jīng)理在kidderPeabody&Co工作近20年����;之后���,他又在Webster Management擔任基金部主管����。

老虎基金與全球第一支對沖基金———“瓊斯對沖基金”(JohsHedge Fund)是否有淵源關系�,難以查證;但1983年瓊斯的女婿接管“瓊斯對沖基金”����,把大部份資產(chǎn)交給羅伯遜管理卻有記載。

【盈利】

老虎管理旗下共有六只基金�,都是羅伯遜在20世紀80年代陸續(xù)創(chuàng)立的,以各種貓科動物命名���。除在1980年創(chuàng)建以其商標命名的老虎(Tiger)基金外1986年他建立了美洲豹(Jaguar)基金和美洲獅(Puma)基金����,1987年還組建了獅子(Lion)和虎貓(Ocelot)基金��。其中老虎和美洲豹基金較具規(guī)模,各管理數(shù)十億美元��。從基金的名稱,人們似乎可感覺到羅伯遜對沖基金投資策略的進攻性和冒犯性��。

此前�,羅伯遜投資管理可謂極之成功���,早在1986年傳媒就廣泛宣傳對沖基金的高額回報�,特別是老虎基金在1985年“宏觀”投資的高回報率。老虎基金在美元連續(xù)四年強勁升值后���,預計美元相對歐洲貨幣和日圓幣值高估將貶值,買進大量的外匯購入期權(foreigncurrencycalloptions)�,取得高額回報���。

老虎管理初期�,以傳統(tǒng)的個股選擇為投資策略���,80年代中后期,隨著金融創(chuàng)新和越來越多的金融衍生產(chǎn)品的推出�,老虎管理日益背離傳統(tǒng)的基金管理策略�����,在世界范圍內(nèi)建立包括政府債券�����、貨幣��、股市、利率及相關期權期貨等衍生產(chǎn)品的投資組合��,成為典型的“宏觀”對沖基金���。老虎管理曾保持輝煌的業(yè)績����,自1980年至投資失利前的1998年8月��,每年的投資回報率為32%�����,就是把投資失利的18個月算進去,其年均增幅也高至25%,是表現(xiàn)最佳的對沖基金之一���。

【失利】

但是���,1998年8月之后,老虎管理的投資四處碰壁,資產(chǎn)價值一落千丈。1998年8月全盛時期�,管理的資產(chǎn)多達220億美元,是當時規(guī)模最大的對沖基金�����,羅伯遜因此被人們推為華爾街最具影響力的人物。經(jīng)歷一系列的投資失誤后�,至2000年二月底,老虎管理的資產(chǎn)暴跌���,只剩下60多億美元�����。從1998年第四季開始,投資者在長期資本管理(LTCM)事件的陰影下����,陸續(xù)贖回在對沖基金的投資,老虎管理是面對大量贖回的主要對沖基金之一���,總額高達近77億美元之多�����。

老虎管理的衰落�,有跡可循�。首先在1998年秋,由于俄羅斯盧布貶值使其損失6億美元,比起其它對沖基金如LTCM���,它的損失不大�����,尤其老虎基金此時正處于全盛時期��,幾億美元損失����,影響有限。

其次�����,從事日元投機交易��,即借入低息日元購入美元資產(chǎn)��,以圖在攪亂亞洲金融市場動蕩中獲利�;但事與愿違,人算不如天算����,日元在1998年第四季突然轉強,打亂了對沖基金在日元投資的部署,老虎管理勁蝕十數(shù)億美元��,此后,投資者開始贖回資金����,使其元氣大傷。

【萎縮】

日元投機和盧布債務的損失�����,對擁有220億美元的老虎基金而言��,還不足以致命���,雖然這是18年來業(yè)績第一次倒退,1998年業(yè)績比1997年倒跌4%�。使老虎管理沒落的真正原因是它的股票投資失誤。與很多對沖基金一樣�����,老虎管理在全球“宏觀”投資接連失手后,轉向股市投資�。投資股票,羅伯遜一向堅持“價值投資”理念���,依據(jù)公司盈利能力確定合理價位�,逢低吸納,高價出貨�����。

但金融市場進入1999年�����,卻刮起了科技股旋風�,以科技為主的“新經(jīng)濟”股份之漲落,并不完全按基礎分析的模式運作�����,“價值法”基本上不能用以科技股的分析�。羅伯遜低價買入大量的“舊經(jīng)濟”股份,而這些股份由于市場資金流入“新經(jīng)濟”股而持續(xù)大跌�,比如,持有逾22%股權的美國航空,在過去12個月內(nèi)失去近乎5成的市值��,使老虎管理損失慘重�,老虎基金的每股資產(chǎn)從高峰的154萬跌至二月底的82萬美元,幅度高達47%�����。

作為對沖基金,老虎管理利用杠桿買空看好的股份�,賣空利淡的股票,對于沒有盈利的科技網(wǎng)絡股���,羅伯遜拋空這些股份是理所當然的�,他先后沽空了兩大熱門股份朗訊(LucentTech)和MicronTech����,可以想像這些交易為老虎所帶來的災難是如何巨大。

此后,為勢所迫�����,老虎管理在1999年第四季度開始追入已過勢的“新經(jīng)濟”股份����,先后大力吸納英特爾����、戴爾電腦等,接下高位派貨“火捧”���,結果“高買低賣”�,在科技股上又輸一把。

由于股市投資決策一再失誤��,老虎管理的資產(chǎn)1999年下挫19%,截至2000年二月底����,再下跌13%,加上投資者紛紛贖回資本,從1998年9月以來���,老虎管理的資產(chǎn)值已暴瀉了160億美元���。由于嚴重虧損,老虎管理的資產(chǎn)�,已無法提供足夠的傭金和分成利潤以支付營運開支和雇員薪酬。

對沖基金的報酬�����,不像互惠基金來自管理費�,而是從基金所實現(xiàn)的一定利潤中抽取20%作為薪酬。老虎管理的客戶非富即貴��,他們愿意付出高昂的代價��,以鼓勵基金回報跑贏大市,但要求投資收益必須超過一定水平時�,才向基金支付傭金。在老虎管理虧損的情況下�����,要想獲得傭金����,基金的回報率就必須大幅反彈近50%,但這幾乎不可能�,而資金又不斷被贖回,以至連最后的管理收費也不足以應付一般營運開支����。

【破產(chǎn)】

面對山窮水盡,羅伯遜萬般無奈宣布老虎管理結業(yè)��。剩下的60多億美元的“退還”方式如下:75%現(xiàn)金����,5%為基金持有的11種股票����,在2000年5月1日前逐步退還給公司各股東�����。老虎管理仍保留美國航空等5種核心股票�,約為公司資產(chǎn)的20%��,羅伯遜可能繼續(xù)保留公司名號管理家族約15億資產(chǎn)����。羅伯遜表示不再“為他人贏錢”,并考慮坐下來寫“財經(jīng)類小說”����。他仍然持有的5種股票,目的也在等待時機��,善價而沽��。據(jù)報道�����,老虎管理的許多高級基金經(jīng)理���,可能加入前執(zhí)行董事LeeAinslie創(chuàng)辦的MaverickCapital對沖基金�����。至此����,曾經(jīng)在國際金融市場叱吒風云,顯赫一時的老虎管理集團終于樹倒猢猻散,壽終正寢����。

?

【監(jiān)管松懈】

美國著名投資家朱利安?羅伯遜宣布,由于虧損累累和投資者紛紛撤資�����,他將關閉已經(jīng)營了20年的老虎管理公司旗下的全部6家基金�����。

股票經(jīng)紀人出身的羅伯遜于1980年創(chuàng)辦了老虎管理公司�����,羅伯遜憑自己的200萬美元和別人投資的600萬美元起家��,在對沖基金業(yè)創(chuàng)造了很少人能與之匹敵的驕人業(yè)績���。老虎公司20年來的年平均投資回報率達到27%��。到1998年老虎公司管理的資產(chǎn)已達到210多億美元��,羅伯遜本人賺到了約15億美元����。

但是��,由于美國政府對對沖基金監(jiān)管比較松懈���,這類基金的投機性遠大于共同基金��,因此風險也更大�����。1998年9月美國另一家著名對沖基金長期資本管理公司因投機失敗瀕臨倒閉���,曾引起美國股市劇烈動蕩,14家華爾街金融機構向長資公司注入36億美元�,最終使該公司脫離險境。

羅伯遜的霉運同樣始于俄羅斯金融危機。由于俄羅斯拖欠外債以及對日元匯率投機失敗��,1998年老虎公司賠了16億美元���,資產(chǎn)萎縮了4%���。1999年老虎公司損失了19%,2000年第一季度又虧掉了13.5%���。但這一次不僅沒有人向羅伯遜伸出援手�����,投資者反而釜底抽薪����,共撤走了77億美元�,給了“老虎”最致命的一擊。

【時運不佳】

老虎公司倒閉雖然與時運不佳有關����,但更深層的原因在于羅伯遜固執(zhí)的經(jīng)營理念和獨斷專行的管理作風。正是因為多年來取得的巨大成功�,使得羅伯遜篤信自己的投資理念,那就是重點投資于屬于傳統(tǒng)經(jīng)濟部門的“價值股”,對那些公司沒有盈利但價格飛漲的高科技股避而遠之���。但遺憾的是�,過去兩年中�����,老虎公司投資的大多數(shù)“價值股”慘跌���,如老虎公司持有近25%股份的美國航空公司的股價,從1998年4月的每股80美元跌到了目前的25美元。

在管理方面�,羅伯遜幾乎事事要干預,而且只相信自己的投資戰(zhàn)略�����。如在美國航空公司的股票開始下跌后�����,羅伯遜不僅沒有及時抽身而退����,反而繼續(xù)增加投資,以至于最后無法脫身。因此���,近年來老虎公司的一些最優(yōu)秀的管理人員相繼離開���,另立門戶。亨尼西集團首席策略師查爾斯?格拉丹特認為��,規(guī)模過大也是老虎公司存在的問題之一�。他認為,當對沖基金的規(guī)模不斷擴大���、尤其是資產(chǎn)額超過100億美元后����,對沖基金的功能會逐步退化���。

【市場對抗】

雖然老虎公司行將倒閉�����,但2000年已經(jīng)67歲的羅伯遜并不服輸����。他在接受記者采訪時表示:“我不會投降,我也不會停止投資”��。他依然認為他的投資戰(zhàn)略是正確的���,并且認為目前的技術�����、因特網(wǎng)和電信股狂潮總有一天會崩潰。然而對沖基金分析家巴里?科爾文評論說:“有一句格言說��,不要與市場對抗���,朱利安這么做了���,結果他輸了?��!?/strong>

全球最大對沖基金“家譜”一 老虎系基金探秘

Amplify Trading? 實訓 2021-03-01

摘要:雖然時代一直在改變���,經(jīng)理人們對于市場和具體行業(yè)的走勢判斷也需要不斷做出改變,但他們的投資手段卻是異常穩(wěn)定的�����,獨特的風格和高明的投資理念,或許才是這個日新月異的時代里����,更為寶貴的東西。

文 / 楊小康

?

導語

?相信大家都或多或少看過一個由馬特?達蒙主演的好萊塢諜戰(zhàn)片系列——《諜影重重》���。

?它的第四部英文片名叫《The Bourne Legacy》, 因此電影劇情也就是從片中男主Borne遺留下的問題展開�,故事發(fā)展那叫一個驚心動魄�。而金融圈也有相似的與遺產(chǎn)有關的故事——Julian Robertson’s legacy ——所謂的Tiger Cub的故事。

?

老虎之王Robertson

?

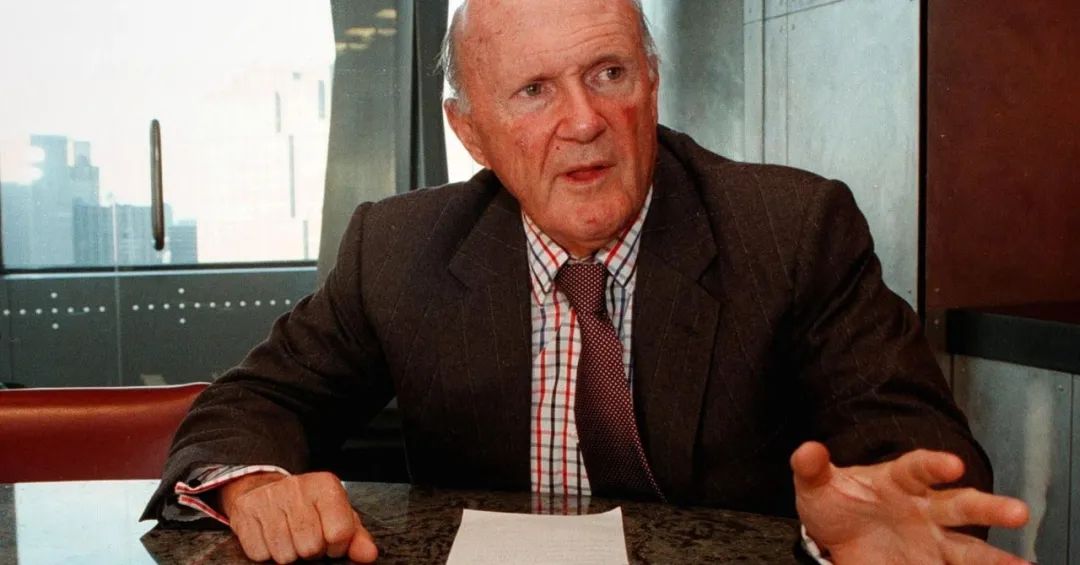

? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ??Julian Robertson���,CEO of Tiger Management

?

首先咱們得講講Tiger Cubs的開山鼻祖 Julian Robertson�。他在對沖基金行業(yè)里面可以算上是響當當?shù)娜宋?,被業(yè)內(nèi)尊稱為“對沖基金之父”,“華爾街奇才”����。他在1980年創(chuàng)立了大名鼎鼎的Tiger Management,巔峰時期基金的資產(chǎn)管理規(guī)模達到220億美元�,平均收益率也達到驚人的25%!

?

然而,到了2000年���,隨著互聯(lián)網(wǎng)開始興起�����,Robertson的“舊經(jīng)濟”的投資風格開始被人們認為變得過時���?�;ヂ?lián)網(wǎng)時代下�����,新的投資時代開啟,“新經(jīng)濟”的模式涌現(xiàn)����。

?在那段時間,人們對科技股票的狂熱讓Robertson的空頭血滴不止����,與此同時他持倉的“無聊”的價值投資股票也停滯不前。無奈之下��,Robertson在2000年的春天選擇關閉了這只自成立以來年化收益31%的傳奇基金����。

?但是Tiger Management 并沒有在那一年真正的完結:Robertson的投資理念和投資策略以及Tiger的文化得以一直存續(xù)��。Robertson在關閉基金后也并沒有閑著�����,而是轉向去投資那些新鮮的基金管理人�����,并獲得了巨大的成功�,這些對沖基金管理人們組成了所謂的Tiger Cubs.

?

Robertson的為人稱道之處在于����,他培養(yǎng)出來的門徒在自立門戶單干之后往往都能取得不俗的表現(xiàn),甚至大部分都早已經(jīng)是億萬富豪級別的大佬�����。接下來���,就帶大家認識認識Robertson最得意的幾個門生�。

?

老虎門徒 Chase Coleman

?

? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ??Chase Coleman, CEO of Tiger Global

?

其中最著名的得意門生非Coleman莫屬了�,他在不到四十歲就通過股票市場投資積累了數(shù)十億美元的財富����,并在世紀之初就開始掌管Tiger Global Management, 這家基金光聽名字就十足的“老虎系”有沒有�����!

?Coleman的成長軌跡就是一個典型的紐約中產(chǎn)的縮影����。Coleman出生于紐約郊區(qū)長島一個富有的家庭。父親是紐約一家百年老牌律所Pillsbury Winthrop Shaw Pittman的高級合伙人����,母親則是一名聲名在外的室內(nèi)設計師,操刀過不少知名項目��。

?高中畢業(yè)后����,就順理成章地入讀美國數(shù)一數(shù)二的文理學院Williams College�,之后第一份兒工作就找到了Robertson的Tiger management 作為職業(yè)生涯的開端,直接跳過中間的社畜生活�,來到起跑線終點。

?2000年他的導師Robertson在基金關閉之后��,直接給了他2500萬美元作為第一桶金開始了“創(chuàng)業(yè)”——讓他成立了自己的基金。或許為了表示知遇之恩或者是單純對金主爸爸的致敬����,Coleman給他自己的基金取名Tiger Global。

?師承Robertson�����,Coleman的投資理念與策略都有著Tiger Management的深深印記:注重價值投資����,尋找被低估的優(yōu)質標的。

?這個策略給他的基金帶來了穩(wěn)定的兩位數(shù)收益�����,尤其是2019年����,收益更是高達33%,遠超對手以及整個股票市場大盤表現(xiàn)����。在動蕩起伏的2020年上半年,也靠著對市場的精準判斷錄得23%的收益率,可以說碾壓市場����。

?

老虎門徒 Glen Kacher

?

? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ??Glen Kacher, CEO of Light Street Capital

?

Tiger系的第二位知名經(jīng)理人,Kacher���,在2010年創(chuàng)立了坐落在硅谷中心的Palo Alto�����,并管理規(guī)模23億美元的專注于科技投資的對沖基金Light Street Capital���。

?也許是為了彌補他導師Robertson的遺憾,Kacher的對沖基金絕大部分倉位都集中在科技板塊�����,也就是常說的TMT��,這個方向也讓Kacher賺得盆滿缽滿�����。不同于其他的對沖基金安家在紙醉金迷的紐約不夜城�,Kacher卻選擇了西海岸的硅谷。

?這也是為了能離那些VC和創(chuàng)業(yè)者們更近�����,能夠花更多時間跟他們打交道以此獲取更多的第一手信息�。這些他從初創(chuàng)企業(yè)獲取的最新信息會作為重要支持去指導他的多倉與空倉的選擇。簡而言之����,他會買入那些行業(yè)顛覆者,同時賣出那些吊車尾的企業(yè)�。

?其實Kacher也并非早就計劃來硅谷,他所做的一切都是“跟著感覺走”�。出身于北弗吉尼亞的Kacher,出身算是金融世家����,他的父親是石油交易員,但是他很早以來就對科技情有獨鐘�。

?當然,作為Tiger Cubs的另外一個優(yōu)秀代表�,他的投資生涯和一身本領也是從Robertson而來:Kacher 作為金融專業(yè)的畢業(yè)年級學生在1993年聽完Robertson在他母校弗吉尼亞大學的一場講座之后便被Robertson推薦來了Tiger Management。

?他加入了這家傳奇對沖基金的科技投資部門���,開啟了三年的科技分析師生涯�����。之后的計劃原本是Tiger支持他在1996年去斯坦福商學院進修MBA�,然后再回Tiger繼續(xù)金融生涯。

?然而�,當Kacher得知斯坦福所在的硅谷就是科技中心的時候,心里默默想到:只有瘋了才會回到紐約���!

?就這樣�,畢業(yè)之后�����,Kacher瀟灑地和Tiger分道揚鑣���,加入了大名鼎鼎的私募股權公司Integral Capital Partners�����,收獲了影響他之后投資生涯的座右銘:“Become a participant in tech, not just an observer”�����。

?在Integral勤勤懇懇地干了13年之后���,Kacher終于自立門戶,開創(chuàng)了Light Street���。在自己的基金�,他把科技投資目標更細化地分為五個主題:移動���、社交���、云、電商和共享�,并通過自下而上的投資方法在2020年上半年豪取40%的收益,稱霸Tiger Cub�����。

?

老虎門徒 Philippe Laffont

?

? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ??Philippe Laffont, CEO of Coatue Management

?

最后一位Laffont也許是最為國內(nèi)小伙伴所熟知的�����,因為他創(chuàng)立的Coatue在國內(nèi)科技領域的投資可謂是玩的風生水起�����,先后大手筆投資了滴滴、喜茶���、美團點評�、VIPKID和字節(jié)跳動等互聯(lián)網(wǎng)巨頭�����,出手可謂快準狠��。

?別看Coatue近幾年才在國內(nèi)打響名號�,事實上這已是Coatue進入中國市場的第六年了。多插一句�����,不同于美國���,Coatue在中國的投資全部位于一級市場的成長期公司����。

?Coatue Management和上面其他兩家經(jīng)常在CNBC��、CNN����、BBG露面的對沖基金有著不一樣的處世風格��。他們以低調(diào)著稱����,官網(wǎng)更是高冷到只有一個聯(lián)絡郵箱和四個辦公地址����。

?

但再低調(diào)也藏不住這個“寶藏”基金�����,從1999年成立至今�,它的資產(chǎn)管理規(guī)模已從4500萬跨越到190億美元,自成立以來年化收益率達到11%��,在今年上半年收益更是達到26%���!

?Coatue最大的優(yōu)勢并非是它的規(guī)模���,也不是它對量化算法的仰賴,甚至不是它具有開創(chuàng)性的交易策略���,而是它對TMT賽道持之以恒的押注����。根據(jù)SEC公布的最新13F報告,Coatue持倉排名前十的公司清一色地處于互聯(lián)網(wǎng)科技領域���。不過從這一點來說����,似乎在Tiger Cub里面算是非常典型了——他們大多鐘愛科技����。

?至于Laffont本人,則更為低調(diào)���,履歷也是完美到挑不出任何瑕疵��。和其他兩位門徒不同的是���,他并非來自于金融科班,而是妥妥的技術背景���。

?從MIT的計算機專業(yè)本碩連讀畢業(yè)之后����,他第一站并沒有去金融行業(yè),而是選擇加入了咨詢巨頭麥肯錫���,直到1996年才作為研究分析師加入Tiger Management����,和Kacher一樣��,也被分到了科技組�����,專門負責通訊板塊股票分析����。短短三年之后����,Coatue就誕生了。

?

Tiger Cub的協(xié)同投資

?

都說肥水不流外人田���,Tiger Cub的基金在投資理念甚至持倉行業(yè)偏好和集中度等特點上都非常相似���,而且兩位夏威夷大學的教授研究發(fā)現(xiàn)�,這些共同的投資組合有著驚人的超額收益效應��!

?而且更加驚奇和有意思的一點是�����,這些Tiger系基金并沒有任何官方上的合作與關聯(lián)�����,都是獨立存在的對沖基金����。下圖是兩大頭部Tiger Cubs基金Coatue 和 Tiger Global的倉位相似性對比:

??

?

可以明顯地看到,有高達33%的倉位是互相重合的��!唯一的解釋就是這些Tiger系的大佬們畢竟師出同門���,職業(yè)初期在Robertson那兒得到的投資手段和理念還是天然的相近���,再加上相似的市場敏感度與行業(yè)判斷,集中投資于那些科技大市值股票也就不足為奇了。

?Tiger Cubs的盤點暫且告一段落�����。但作為世界上少有的具有譜系關系的數(shù)家對沖基金�����,Julian Robertson 和Tiger Cubs的故事必然會一直流傳下去�,為人所津津樂道。

?而從這幾支對沖基金的傳奇經(jīng)歷來看���,雖然時代一直在改變����,經(jīng)理人們對于市場和具體行業(yè)的走勢判斷也需要不斷做出改變�����,但他們的投資手段卻是異常穩(wěn)定的��,獨特的風格和高明的投資理念����,或許才是這個日新月異的時代里,更為寶貴的東西�。

本文來自微信公眾號“Amplify Trading 實訓”,文章版權歸原作者所有����,內(nèi)容僅供參考并不構成任何投資及應用建議。

老虎基金傳奇:真正的投資者永不退場(中)

2022-09-08? 陳嘉禾的研究

作者為九圜青泉科技首席投資官

本文原載于《經(jīng)濟觀察報》

?

不一樣的價值交易者

嚴格來說��,羅伯遜并不能算是經(jīng)典的價值投資者�,而是應該算作“根據(jù)價值進行市場投機的對沖基金投資者”,或者“價值交易者”�。這個稱呼聽起來有點長,讓我們仔細來研究一下���。

在價值投資中�����,經(jīng)典的做法�,是菲利﹒普費雪���、沃倫﹒巴菲特�、彼得﹒林奇��、中國的陳光明、裘國根�����、曹名長等人的投資方法��。

這些經(jīng)典的價值投資者��,在市場上找到市場的錯誤���、發(fā)現(xiàn)有價值的資產(chǎn)�����,然后買入持有�,等價格上漲到價值不再明顯的時候再賣出����。如此周而復始���,投資組合的凈值就會一直水漲船高����。

但是,朱利安﹒羅伯遜和他在1980年創(chuàng)立的對沖基金�、老虎基金,并沒有遵循這樣經(jīng)典的價值投資之路���。他的投資方法��,只有一半和經(jīng)典的價值投資方法相似���。

從相似的一方面來說,羅伯遜對資本市場上價值在何處非常敏感��,他也不會做出不顧價值�����、只跟隨市場趨勢的投機決策�。

?

在老虎基金20年的歷史中,羅伯遜曾經(jīng)多次準確預測了各個著名的市場泡沫�、并且從中獲利,依靠的就是這種對市場價值的極度遵循和敏感:他非常清楚什么東西有價值��、什么東西沒有價值��,尤其是什么東西非常沒有價值�����。

這些羅伯遜曾經(jīng)看準過的市場價值變動,至少包括:1989年日本股市崩盤�����、1997年亞洲金融危機�����、以及后來讓老虎基金關門的2000年科技股泡沫��、2008年的次貸危機�����。

其中��,由于投資人撤資�,科技股泡沫并沒有讓老虎基金獲利,但是羅伯遜本人卻在老虎基金關門以后��,用自有資金獲利頗豐�����。而其它對小級別的市場價值發(fā)掘���,比如單個股票的挖掘�、某個商品期貨的價值挖掘(比如銅和金屬鈀)�,更是不勝枚舉。

可以說����,羅伯遜對資本市場中各種資產(chǎn)是否有價值,可謂了如指掌�����。從這一點來說��,羅伯遜和他的老虎基金�����,和傳統(tǒng)的價值投資者是完全一樣的��。

但是�����,不一樣的地方在于,羅伯遜使用了大量傳統(tǒng)價值投資者不會使用的投資方法�����,并且涉獵了不少傳統(tǒng)價值投資者不會涉獵的投資領域�����。

從投資方法來看����,羅伯遜會做空、同時使用金融杠桿���,而這是巴菲特等傳統(tǒng)價值投資者不會使用的����。巴菲特使用的保險資金類杠桿不屬于金融類杠桿(不會因為市場變動而需要提前償還)��,而彼得﹒林奇等人根本不會用杠桿�����。

在老虎基金早期,一個典型的“羅伯遜式組合”����,會包含175%的股票多頭��、同時包含75%的股票空頭���。這樣�����,羅伯遜不但能夠像傳統(tǒng)價值投資者那樣����,享受100%多頭倉位帶來的上漲�,同時剩下的75%多頭和75%空頭,還會構建一個市場波動中性����、但是卻會帶來價值差異導致的收益的組合。

?

從投資領域來看��,在股票投資以外�����,老虎基金大量參與到商品期貨、各國貨幣����、甚至衍生品等領域,這種交易范圍的擴大在老虎基金后期�,隨著基金規(guī)模的變大而變得更加明顯。

以上這種交易方法��、投資品種上的區(qū)別���,讓老虎基金和傳統(tǒng)的價值投資者有了明顯的區(qū)別����。而羅伯遜這種“價值交易”的方法��,就構成了經(jīng)典的對沖基金式的投資�。