? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ?黑天鵝突襲 歐美股市崩塌 美股11年牛市畫句號�?

? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ?2020-3-10? ?青野鴻蒙

跌跌不休的一天���!隨著原油價格戰(zhàn)的打響,整個世界都“不好了”�!

3月9日,全球市場感受到了2020年突如其來的“黑天鵝事件”事件——油市價格戰(zhàn)的威力���。先是原油價格在亞市交易時間出現(xiàn)史詩級暴跌����,跌幅甚至一度超過30%�����,隨后���,市場恐慌情緒蔓延�����,在導致亞太股市全線大跌后�����,進一步影響歐股集體進入熊市��,美股觸發(fā)熔斷���,美國10年期國債收益率首次跌破0.5%……

石油價格戰(zhàn)對金融市場影響幾何�����?

1.國際油價“狂瀉”

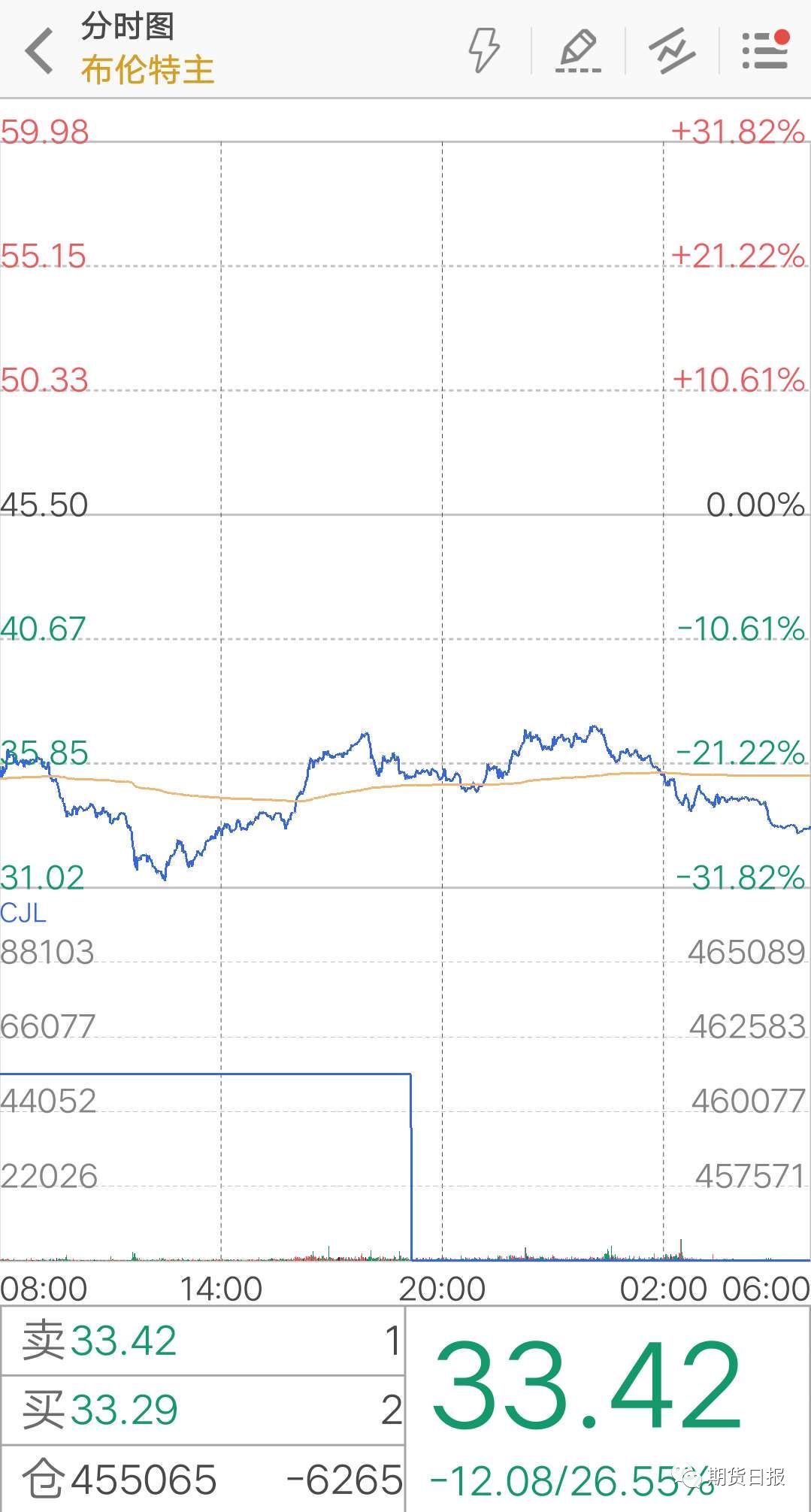

國際油價9日暴跌����。截至當天收盤�,紐約商品交易所4月交貨的輕質(zhì)原油期貨價格下跌10.15美元,收于每桶31.13美元��,跌幅為24.59%�����。5月交貨的倫敦布倫特原油期貨價格下跌10.91美元,收于每桶34.36美元�����,跌幅為24.10%����。

2.國內(nèi)能源化工期貨集體暴跌

3月9日,國內(nèi)商品期貨市場收盤�����,能源化工品種集體暴跌��。燃油����、瀝青���、原油����、PTA、甲醇�、EG、棕櫚�����、鄭油�、PP、EB�����、塑料�、豆二、豆油等跌停����,NR、橡膠大幅下跌超6%���,滬銀跌超4%�,滬鎳����、尿素等跌超3%�,僅滬鉛����、蘋果等小幅收漲。

?

3.滬深兩市重挫���,3234只個股下跌

3月9日,滬深指數(shù)全線收跌�����,滬指跌超3%���,兩市3234只個股下跌。計算機�����、國防軍工、電子板塊領跌����。

4.亞太股市全線大跌

3月9日早間,亞太股市均大幅低開��。日經(jīng)225指數(shù)失守20000點關(guān)口���,澳大利亞S&P/ASX200指數(shù)創(chuàng)2008年最大單日跌幅�����。

截至收盤��,韓國綜合指數(shù)跌4.19%���,報1954.78點,刷新2019年8月末以來低位��;日經(jīng)225指數(shù)收盤跌5.07%��,報19698.76點���,刷新2019年1月初以來低位�����;澳大利亞ASX200指數(shù)跌7.9%�����,報5760.6點����;新西蘭NZX50指數(shù)跌2.94%,報11091.81點����。

?

5.標普500觸發(fā)美股史上第二次熔斷

北京時間3月9日晚間,隔夜美股開盤暴跌����,標普500開盤跌7%觸發(fā)熔斷機制���,暫停交易15分鐘����。道指跌幅達到7.29%,刷新2019年初至今的最低值��。

數(shù)據(jù)顯示�,三十多年來的美股市場,此前真正觸發(fā)熔斷僅有一次:1997年10月27日�,道瓊斯工業(yè)指數(shù)暴跌7.18%,收于7161.15點�,創(chuàng)下自1915年以來最大跌幅。

截至當天收盤����,道瓊斯工業(yè)平均指數(shù)下跌2013.76點,收于23851.02點�����,跌幅為7.79%��。標準普爾500種股票指數(shù)下跌225.81點�,收于2746.56點,跌幅為7.60%���。納斯達克綜合指數(shù)下跌624.94點����,收于7950.68點,跌幅為7.29%��。

6.歐洲股市集體進入熊市

歐股9日跌勢明顯����,德國DAX指數(shù)、法國CAC40指數(shù)一度跌超8%�,英國富時100指數(shù)一度跌至7.8%,集體進入熊市階段���。截至當天收盤��,英國富時100指數(shù)跌7.6%��,報5965.7點�����;法國CAC40指數(shù)跌8.3%�����,報4707.9點����。德國DAX指數(shù)跌7.9%��,報10625.0點���。

7.美國十年期國債收益率首次跌破0.5%

外匯市場��,美元指數(shù)延續(xù)跌勢����,盤中一度跌近0.6%��;歐元兌美元盤初曾漲近1%��,逼近1.14整數(shù)關(guān)口�����;美元兌日元盤初最大跌超1.7%�����,且刷新2016年11月以來新低至103.53。

債券市場方面��,美國十年期國債收益率首次跌破0.5%�,美國十年期國債收益率首次跌破1%。

?

8.俄羅斯盧布匯率大跌

9日����,受Brent原油期貨價格暴跌影響,盧布匯率遭受重創(chuàng)�。截至莫斯科時間15時,美元兌盧布匯率達到1:75.04��,較上一交易日盧布兌美元貶值9.5%����。歐元兌盧布匯率也達到1:86.65,較上一交易日盧布兌歐元貶值10%�����。

俄羅斯央行9日發(fā)布消息稱�����,央行決定在預算規(guī)定機制下,30天內(nèi)暫停在國內(nèi)市場上購買外匯��。此舉意在在全球石油市場發(fā)生重大變化的情況下����,提高貨幣當局活動的可預測性以及減少金融市場的波動性�。

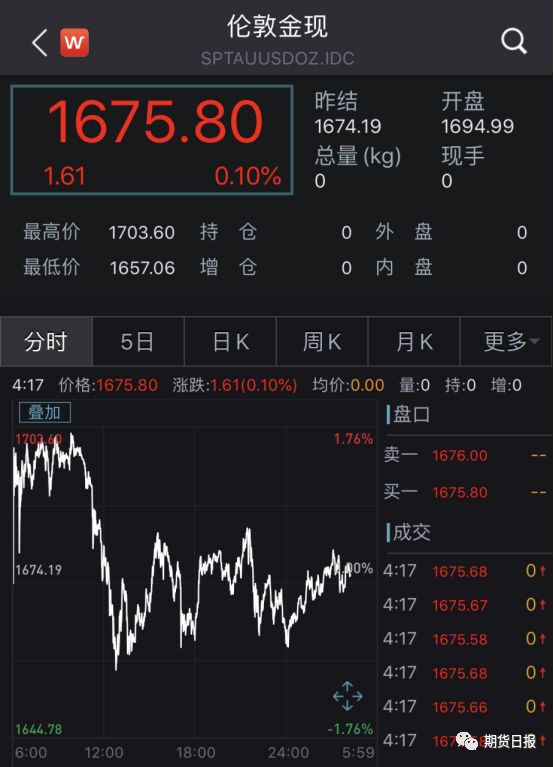

9. 黃金站穩(wěn)1670美元/盎司一線

避險情緒下,黃金價格雖一度沖高突破1700美元/盎司一線����,后又因油價下跌引發(fā)通縮擔憂下行,最終站穩(wěn)1670美元/盎司一線�。

?

OPEC談判破裂導致油價暴跌

關(guān)于“黑色星期一”的起因�,期貨日報記者采訪了解到�����,在新冠肺炎疫情不斷蔓延沖擊全球經(jīng)濟的同時��,原油市場供應端因減產(chǎn)談判失敗��,面臨價格戰(zhàn)和“轉(zhuǎn)減為增”,諸多因素共振加劇了市場的恐慌情緒����,全球市場因此哀嚎一片。

據(jù)期貨日報記者了解����,上周,OPEC和俄羅斯再次針對減產(chǎn)協(xié)議進行談判����。出乎市場意料的是,本次談判以未能達成任何減產(chǎn)協(xié)議宣告結(jié)束����。國泰君安期貨原油研究總監(jiān)王笑告訴記者,這意味著從2017年開始的俄羅斯與OPEC的合作減產(chǎn)將會在2020年3月退出歷史舞臺��,而此前市場認為最少要將100萬桶/日的減產(chǎn)協(xié)議延續(xù)至6月�����、甚至將減產(chǎn)擴大到至150萬桶/日的預期更是徹底落空�,為此原油市場在3月6日就已出現(xiàn)了一次大幅下跌,用以宣泄對于未來油價不看好的悲觀預期。

實際上���,據(jù)美國商品交易管理委員會(CFTC)相關(guān)數(shù)據(jù)顯示���,截至3月3日當周�,紐約商業(yè)交易所(NYMEX)原油多頭增倉22018張或1.05%�,至2114591張����;空頭增倉15482張或0.74%,至2116392張�����。換言之�����,此前市場對本次談判的結(jié)果普遍看好���,甚至認為雙方將進一步擴大減產(chǎn)以利好油價��,但結(jié)果打出眾人意料���,不僅未能達成共識���,還導致雙方矛盾進一步加劇。

先是3月7日��,沙特突然祭出驚人的動作�����,全面發(fā)動全球原油價格戰(zhàn):沙特大幅降低售往歐洲�����、遠東和美國等國外市場的原油價格���,折扣幅度創(chuàng)逾20年來最大���,以吸引國外煉油廠購買沙特原油。

據(jù)了解�,相關(guān)文件顯示,4月賣往亞洲的原油定價下調(diào)4—6美元/桶��;4月賣往美國的原油定價下調(diào)7美元/桶。值得注意得是���,這些都是史無前例的折扣�����。然而����,更驚人的是��,賣給西北歐煉油商的旗艦級阿拉伯輕質(zhì)原油折扣擴大到8美元/桶����。相比之下�����,俄羅斯的同類原油最多只能下調(diào)約2美元/桶�。

降價的同時,沙特還私下告知市場參與者����,如有需要將增加產(chǎn)量,4月沙特的原油產(chǎn)量可能會從本月的約970萬桶/日增至1000萬桶/日,甚至達到1200萬桶/日的紀錄水平�����。

也正是因為如此��,全球油價周一大幅跳空低開��。Brent原油期貨短短數(shù)秒內(nèi)崩跌31%��,直接從45美元暴跌到31.52美元/桶�;WTI原油期貨盤初狂瀉28%,只有30美元/桶�,主力合約在6點左右的短短五分鐘內(nèi)瞬間成交20281手�,總價值近6.08億美元���。

受油價暴跌影響�,俄羅斯盧布兌美元日內(nèi)跌超8%����。在這樣的情況下,俄羅斯央行發(fā)文表示��,俄羅斯可能會動用其1500億美元的財富基金來買入盧布��,以支撐本國貨幣����。

與此同時�,俄羅斯財政部也表示,如果油價保持在每桶42.40美元/桶以下��,即預算平衡的臨界水平�����。實際上,截至3月1日����,俄羅斯的石油財富儲備——國家福利基金(National Wellbeing Fund)增加至1500億美元。而俄羅斯財政部稱:“如果油價在未來六至十年內(nèi)跌至每桶25至30美元�����,該基金也足以彌補收入損失”����。

此外,據(jù)一位接近俄羅斯石油公司Rosneft的人士透露���,Rosneft計劃從4月開始增加石油產(chǎn)量��。這是俄羅斯回應沙特“價格戰(zhàn)”的第一個信號�����。一旦OPEC+在4月1日結(jié)束原油生產(chǎn)的限制�����,Rosneft將采取符合股東的行動�。關(guān)于分析師稱該公司可能在一兩周內(nèi)增產(chǎn)30萬桶/日的預期,該人士稱��,“這些分析師很了解Rosneft”�����。該人士還稱�����,公司已經(jīng)為任何市場情景都做好了準備��。

價格戰(zhàn)的原因

這次俄羅斯表現(xiàn)非?!眲偂埃涞讱饩烤箒碜院畏侥?����?

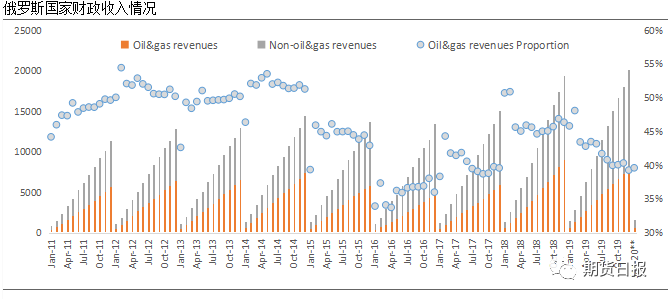

王笑告訴記者�����,這可能與近年俄羅斯國家財政收入中油氣出口比例的下降存在一定的關(guān)系����。

據(jù)介紹,作為全球最大的油氣生產(chǎn)國之一���,俄羅斯最近數(shù)年的能源政策卻并不被市場關(guān)注����。在與OPEC合作減產(chǎn)之后���,俄羅斯的原油生產(chǎn)被OPEC+減產(chǎn)協(xié)議所捆綁���,對市場的影響力不斷下降;對歐洲的天然氣出口��,包括北溪2號天然氣管道的建設和使用遭受了各種阻礙與制裁����;最近數(shù)年在扶植其他資源類國家方面更是遭遇了非常大的阻礙(伊朗、敘利亞��、委內(nèi)瑞拉等等)�。在這種情況之下,俄羅斯國家內(nèi)部則面臨著總統(tǒng)普京對于政府架構(gòu)調(diào)整的種種變化���,而這諸多因素似乎都是在導致本次OPEC+會議上俄羅斯最終在能源政策上選擇不再與OPEC合作減產(chǎn)背后的深層次原因�����。

此外��,在經(jīng)過2014—2015年原油暴跌和政府政策的調(diào)整之后���,俄羅斯經(jīng)濟在過去幾年中正在發(fā)生非常良性的變化���,而這種變化正在幫助俄羅斯經(jīng)濟擺脫對油氣出口的依賴,更加多元化的經(jīng)濟結(jié)構(gòu)似乎能夠幫助俄羅斯承受更加劇烈的原油價格波動���。

?

在這樣的情況下����,俄羅斯國家財政收入中油氣出口的占比在逐漸的下降,雖然這種降幅并不明顯甚至可能都是被動跟蹤原油價格進行的���,但是最新數(shù)據(jù)顯示油氣收入在俄羅斯財政收入中的比例已經(jīng)下降至39.59%�,而與油氣收入占比下滑同步發(fā)生的則是俄羅斯國家財政收入的不斷回升�����。并且根據(jù)公開資料顯示俄羅斯在今年的財政預算中對Brent設定的價格為42.4美元/桶����,相比于需要70美元/桶甚至80美元/桶原油價格才能逐漸減少赤字并且支撐阿美2萬億美元估值的沙特而言,俄羅斯對于低油價的承受能力顯然更高���。

與此同時��,OPEC方面近年來也存在一定隱患���。

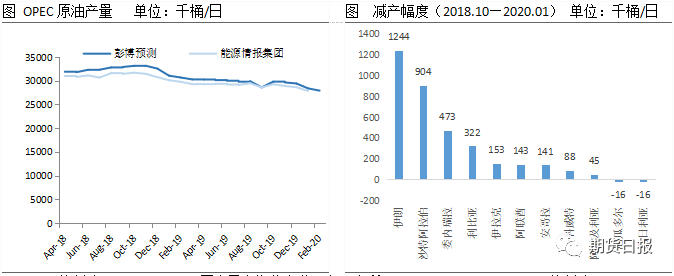

據(jù)了解,自2018年10月以來����,沙特主導的OPEC進行了一些列的減產(chǎn)行動以來。按照彭博的統(tǒng)計口徑�����,OPEC成員國原油總產(chǎn)量自2018年11月創(chuàng)下3315萬桶/日的高峰后,近兩年來持續(xù)回落���。截至2020年2月��,這一產(chǎn)量已經(jīng)回落至2791萬桶/日�����,比2018年11月下滑520萬桶/日����。

其中��,在不考慮2018年底退出OPEC的卡塔爾的情況下��,沙特減產(chǎn)90.4萬桶/日�,委內(nèi)瑞拉減產(chǎn)47.3萬桶/日,利比亞減產(chǎn)32.2萬桶/日�����,其余成員國減產(chǎn)幅度基本在50—150萬桶/日之間���,主要國家減產(chǎn)總幅度達到350萬桶/日�����?�?紤]到伊朗和委內(nèi)瑞拉的減產(chǎn)主要源自美國制裁壓力下的被動減產(chǎn)����,具有一定的特殊性����,其余國家減產(chǎn)總幅度約為180萬桶/日,占上述減產(chǎn)總額的52%���。

這樣看來�����,王笑認為����,雖然過去一年多的時間里OPEC成員國的減產(chǎn)幅度確實給與油價很大的提振���,但如果沒有伊朗和委內(nèi)瑞拉的“配合”���,原油市場供應端的收縮幅度將會小的很多�。而考慮到伊朗早在2019年下半年起原油出口就已經(jīng)下降至10萬桶/日的水平�����,加上委內(nèi)瑞拉自2019年4月起原油產(chǎn)量已連續(xù)10個月穩(wěn)定在約75萬桶/日的歷史低位��,兩個國家繼續(xù)大幅減產(chǎn)原油供應的可能性已經(jīng)非常小��。這也意味著���,如果其他的OPEC成員國不再繼續(xù)進行幅度可觀的減產(chǎn)�����,原油市場供應端的實際收縮量大概率不及2019年��。而在大幅主動減產(chǎn)之后�����,OPEC主導國沙特的閑置產(chǎn)能已經(jīng)高達176萬桶/日�,考慮到目前973萬桶/日的產(chǎn)量����,其產(chǎn)能閑置率已經(jīng)高達15.3%����,繼續(xù)下降的空間是有限的�����。

?

除此之外�����,利比亞近年來戰(zhàn)火不斷��,特別是2020年1月以來由于內(nèi)戰(zhàn)導致原油的產(chǎn)量和出口都受到了嚴重的阻撓�,其原油產(chǎn)量短期下滑近90萬桶/日��?���?紤]到這部分供應收縮給油價帶來的利多已經(jīng)原油市場充分消化���,未來一旦其內(nèi)戰(zhàn)緩和且產(chǎn)量恢復,王笑認為��,這也將給市場帶來不小的沖擊��。

鑒于此�,他認為,OPEC即便在團結(jié)統(tǒng)一的情況下��,本身供應端的收縮能力就已經(jīng)被大幅透支���,且面臨這諸多不確定性的因素�,對原油市場的掌控力本身也是在逐步下滑的����。

原油生產(chǎn)國是否還能回到談判桌上?

既然始于原油價����,那分析近期市場免不得還要回到原油方面。

實際上���,在東海期貨研究所高級能化分析師李婉瑩認為��,9日原油市場的表現(xiàn)主要是這幾天悲觀情緒的集中釋放���,價格下跌更多的反映出預期��,而非新冠疫情全球擴散背景下的基本面�����。在她看來�,“誠然�����,受到疫情影響��,原油消費萎縮是既成事實��,但相比下跌如此劇烈的價格�,目前實際情況要稍好一些�����。”

但考慮到目前原油需求大跌����、供給不減反增,李婉瑩認為���,近期將延續(xù)弱勢��,隨后在情緒集中釋放后跌勢或有所放緩�。至于底部是是否到來����,她表示,在俄羅斯���,沙特未有進一步行動之前無法做出判斷�����。

實際上���,在弘業(yè)期貨能化事業(yè)部資深分析師吳海看來�����,二季度以后市場的供需狀況的演化將有多重可能,這也使得預測油價走勢變得更加復雜����。

他認為,供應方面���,若油價大跌能迫使俄羅斯和沙特重新回到談判桌前達成新的減產(chǎn)協(xié)議�����,油價短期將迎來反彈�����,但由于減產(chǎn)規(guī)模不足上半年原油庫存依然會大概率增加����。若4月前沒有達成任何協(xié)議�����,各方繼續(xù)等到6月的議會上進行磋商����,那上半年油價將呈現(xiàn)更加低迷狀況,并有可能進一步拖累三季度的價格表現(xiàn)����。

至于需求端,考慮到當前境外疫情仍處于加速傳播階段�����,目前尚不清楚病毒是否會在夏季自行消失����,但從三大機構(gòu)前期的平衡表上看,疫情對下半年原油需求的沖擊明顯減弱�����,而在沒有OPEC協(xié)議的背景下�����,僅靠需求的緩慢復蘇來推動去庫依然并非易事����。受漲跌幅限制�,內(nèi)盤原油價格目前仍遠小于外盤跌幅���,短期內(nèi)投資者不宜急于抄底�。

實際上�,在國盛證券看來,OPEC+減產(chǎn)協(xié)議談判破裂事件里沒有贏家���,沙特降價增產(chǎn)的舉動更像是一種表明態(tài)度��,但很難長期付諸實施�����,主要目的還是逼迫俄羅斯重回談判桌���。其實,相同的方式和結(jié)果四年前對抗美國頁巖油時曾發(fā)生過�����,但是那次沙特為首的歐佩克慘敗�,導致國際油價2016年初跌至30美元/桶以下,最后歐佩克不得不轉(zhuǎn)變策略通過減產(chǎn)才推升油價��。因此���,后續(xù)大概率OPEC+成員國重回談判桌��。

對此�,中銀國際期貨研究部主管顧勁濤表示認同����。鑒于此,他認為�,后市應重點關(guān)注OPEC與俄羅斯的談判。如無法達成協(xié)議則價格將持續(xù)低迷���,伴隨新冠疫情的蔓延����,原油價格可能將跌破30美元/桶���。如果迫于壓力重新達成減產(chǎn)協(xié)議的話�,原油將出現(xiàn)反彈重回40美元上方�。中長線看,由于美國方面的原油成本在40—45美元/桶,因此30美元/桶左右的原油價格將導致美國頁巖油廠商大面積虧損����,從而影響美國原油的產(chǎn)量。另外�����,疫情預計隨著天氣的轉(zhuǎn)暖而逐步得到控制�����,在這樣的情況下����,顧勁濤認為油價短期壓力仍較大,但不會長期處于40美元/桶下方�。

另外,李婉瑩補充道�,在低油價時期,市場還需要謹防發(fā)生地緣政治沖突等軍事黑天鵝事件�����?!澳壳熬嗌弦淮蔚臏p產(chǎn)到期還有接近1個月的時間��,局勢變數(shù)還比較大�����,建議投資者不要盲目抄底,風險過高”����。

至于下游品種,她認為���,對于如PTA�����、MEG�����、燃料油�、瀝青等品種來說����,油價的崩塌導致成本塌陷���,不少品種價格面臨重塑,例如PTA�,在暫不考慮各環(huán)節(jié)加工費大幅變動的前期下折算價格大約為3600—3700元/噸,因此建議普遍保持偏空思路�;但各個品種的基本面情況不盡相同,特別在國內(nèi)疫情好轉(zhuǎn)的前提下��,下游恢復速度不一樣��,對品種價格的支撐也不同����,建議區(qū)別對待。

?

企業(yè)套保��,切勿用力過猛

隨著油價的開戰(zhàn)��,市場價格大幅波動�,特別是面對近兩日WTI原油期貨報價大跌超30%的情況����,參與進內(nèi)期貨交易的不少民營煉油企業(yè)不得不緊急調(diào)整相應的套保措施���。

在這樣的情況下����,適當應用衍生品進行套保��,在銀河期貨宏觀研究分析師楊一平看來是很好的選擇���。特別是對于我國這樣一個生產(chǎn)型國家,除了煉油企業(yè)外�����,下游還有不少化工產(chǎn)業(yè)也會因此面臨新的經(jīng)營挑戰(zhàn)����。

據(jù)記者了解,3月9日PTA���、瀝青��、甲醇�����、乙二醇等下游產(chǎn)品期貨品種悉數(shù)跌停����,對企業(yè)而言幾乎意味著賣一噸虧一噸。在這樣的情況下�����,不少煉油企業(yè)紛紛加大PTA��、瀝青���、甲醇等期貨品種空頭頭寸�����,一方面鎖定加工利潤�����,另一方面也是借期貨市場拓展銷路����。

但這樣的操作,據(jù)某位不遠具名的期貨公司原油領域分析師介紹�����,可能存在過頭的情況��。特別是當前部分煉油企業(yè)的套保策略仍具有一定投機成分�����。比如他們會單純將期貨操作盈虧作為套?���?己艘罁?jù)���,套保頭寸大幅超過企業(yè)實際風險敞口��,以及在“套?���?梢詫_所有風險”的錯誤觀念下�,頻繁短線操作獲利�����。因此3月9日當天他們也在持續(xù)糾正部分煉油企業(yè)的錯誤套保措施�����,盡可能壓縮他們不必要的期貨操作風險敞口�����。

據(jù)了解�,3月9日�����,在市場的大幅波動下��,企業(yè)原油套保操作需求格外高漲���。多位期貨公司能源領域分析師向記者透露����,不少企業(yè)原先只有60%現(xiàn)貨頭寸進行期貨套保,如今鑒于油價劇烈波動��,將這個比重提高至80%����,因此要求期貨公司與交易所能再度提高他們的套保額度。

美股11年牛市畫上句號����?

隨著美股周一慘遭血洗,三大股指跌幅均超過7%�����,道指狂瀉逾2000點���。市場不免又想起一個老問題,在美股迎來史上最長牛市的11歲“生日”之際����,其牛市是否也已接近終點?

據(jù)了解���,美股這波迭創(chuàng)歷史新高的牛市始于2009年3月上旬�,建立在美聯(lián)儲寬松的貨幣政策、強勁的企業(yè)盈利以及投資者賺錢效應之上���。其中��,科技股成為牛市領頭羊�����。目前的美股歷史高點創(chuàng)于上月中旬��,納斯達克綜合指數(shù)較2009年低點累計上漲677%���,大幅跑贏道瓊斯工業(yè)平均指數(shù)357%的漲幅。

對于美股牛市會不會終結(jié)����,近幾年一直存在爭議,而眼下則面臨較大的風險沖擊�。新冠肺炎疫情在海外急速升級,給全球經(jīng)濟帶來負面影響��,歐美股市近兩周大幅振蕩���,國際油價持續(xù)下跌�。2月24日至28日的一周,道瓊斯工業(yè)平均指數(shù)下跌12.36%�,創(chuàng)2008年10月以來最大單周跌幅。為減緩新冠肺炎疫情帶來的經(jīng)濟沖擊���,美聯(lián)儲上周二緊急降息50個基點��,多國央行跟進下調(diào)利率�����,但并未起到安撫市場情緒的作用����。全球股市仍深陷“比慘”模式���,納斯達克綜合指數(shù)上周五盤中跌幅一度超過4%����。

而近期�,本就因疫情削弱需求而大跌的國際油價���,又因歐佩克與俄羅斯未達成減產(chǎn)協(xié)議而遭重創(chuàng)����。市場悲觀情緒極其濃重,機構(gòu)大多認為原油需求將會大幅下降���,下降幅度甚至可能超過2008年金融危機����。高盛預計����,今年二、三季度油價可能將暴跌至30美元/桶��,并有可能觸及20美元/桶的關(guān)鍵關(guān)口����。

?

原油作為大宗商品之王��,其價格巨震無疑給市場帶來了很大的沖擊���。但無論是疫情還是油價�,其影響都是外部化的。美股是否具備持續(xù)上漲的基礎���,關(guān)鍵看基本面�。2019年美國國債收益率數(shù)度倒掛�����,就已經(jīng)對經(jīng)濟衰退作出預警�。美國經(jīng)濟目前存在較大下行壓力,一季度美股盈利增速出現(xiàn)放緩跡象�����。不可忽視的是�����,美股目前估值偏高�。有統(tǒng)計顯示,截至上周五���,道瓊斯工業(yè)平均指數(shù)�、標普500指數(shù)平均市盈率分別為22.16倍�����、23.95倍���,較2008年的平均市盈率高出約45%��、50%���。

對此,興業(yè)證券全球首席策略分析師張憶東近日表示���,即便沒有疫情影響�,美國股市今年“水?���!彪y以持續(xù)。美國不斷“放水”造成的消費虛假繁榮����,而消費者信心指數(shù)已到了歷史高位,有點盛極而衰���?�;诿缆?lián)儲帶領的新一輪全球大“放水”���,2020年美股出現(xiàn)30%以上大熊市的概率偏小�,而20%左右小熊市或者10%左右的振蕩市的概率更大�����。

但也有海外分析認為����,投資者沒必要過度恐慌,長期投資者應該把眼光放得長遠����。歷史數(shù)據(jù)顯示,“危中有機”��,遭遇突發(fā)性危機事件大跌往往是趁低買入的良機����。例如,1987年股災�����、2008年金融風暴等市場調(diào)整時,買入股票都給投資者帶來豐厚獲利����。股神巴菲特日前表示����,他對新型冠狀病毒沒有特別的專業(yè)知識,但著眼于未來10至20年的時間范圍��,并專注于公司盈利能力的投資者會發(fā)現(xiàn)���,投資股票是“一項不錯的投資”��。疫情給航空股短線帶來較大沖擊���,而巴菲特旗下的伯克希爾?哈撒韋近期卻在買進達美航空股票。