? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? 巴菲特2019年股東大會(huì)有哪些看點(diǎn)?

? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? 2019-5-1 青野鴻蒙

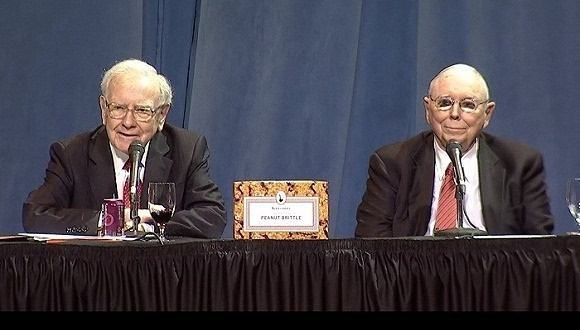

2019年的伯克希爾哈撒韋公司股東大會(huì)將于今年5月4日在奧馬哈召開�����。屆時(shí)���,來自全世界幾十個(gè)國(guó)家的投資人,企業(yè)家�,演藝明星����,體育明星����,教授,學(xué)生等等都會(huì)在奧馬哈聚會(huì)���,參加這個(gè)“資本主義的Woodstock大會(huì)”�。會(huì)議的主角當(dāng)然是巴菲特和芒格兩位老先生�����。他們每年都在年會(huì)上做馬拉松式的演講�,接受投資人提問,做財(cái)經(jīng)訪談等�。會(huì)后伯克希爾公司也會(huì)組織大家和巴菲特,比爾蓋茨等一起燒烤��、打乒乓球�����、橋牌�、跑步等����。

筆者已經(jīng)多年參加伯克希爾股東大會(huì)�,可以說,巴菲特和芒格的演講每年都是一樣的�,強(qiáng)調(diào)價(jià)值投資,強(qiáng)調(diào)護(hù)城河�����,強(qiáng)調(diào)不做自己不懂的事�����;每年也都是不同的���,比如在2014年談?wù)摿藲W洲債務(wù)危機(jī),2015年談?wù)摿憷蕦?duì)于保險(xiǎn)公司的負(fù)面影響�����,2017年談?wù)撁绹?guó)經(jīng)濟(jì)的貧富差距���。本文希望提出一些今年在股東大會(huì)上可以關(guān)注的一些熱點(diǎn)����,供參會(huì)的朋友們參考。

?

一�、第一大看點(diǎn),一千多億美元現(xiàn)金如何用�����?

巴菲特老先生一直在賬戶上持有巨額現(xiàn)金(可以參考筆者的文章“伯克希爾公司2019年年報(bào)分析”)���,而且這幾年現(xiàn)金持有量不斷上升�����。伯克希爾公司目前的總資本是3490億美元��,公司總資產(chǎn)是7000億美元�,其中包括1120億美元的現(xiàn)金�����,加上200億美元的債券類資產(chǎn)�����。巴菲特老先生在年報(bào)中提出,伯克希爾為了應(yīng)對(duì)不可抗力的巨大自然災(zāi)害必須有最少200億美元�。可以說���,按照巴老自己的原話�,有1100億美元的剩余現(xiàn)金���。他說過去年由于計(jì)劃做一個(gè)“大象級(jí)別”的并購�,所以保留的現(xiàn)金高于正常的需求水平��。最后他的并購因?yàn)榉N種原因沒有做成����,導(dǎo)致現(xiàn)金過剩。巴菲特旗下的實(shí)業(yè)產(chǎn)生現(xiàn)金流每年有上百億美元����,持有的股票分紅每年也有大約40多億美元�。因此,如果什么都不做�,伯克希爾公司的現(xiàn)金今后還會(huì)越堆越多。

因此��,在股東大會(huì)上,大家可以關(guān)注今年如何把現(xiàn)金投出去的討論�����。比如���,為什么去年下半年的“大象”并購沒有成功�?是否有可能尋找其他的并購目標(biāo)���?或者價(jià)格上是否有重新討論的空間��?過去幾年�����,巴菲特做的大象級(jí)并購包括BNSF鐵路公司���,旗下是全美最大的鐵路網(wǎng)絡(luò);PCP精密制造公司�,是飛機(jī)發(fā)動(dòng)機(jī)行業(yè)最重要的生產(chǎn)商。賽道級(jí)的投資包括同時(shí)購買美國(guó)最大的四家航空公司:聯(lián)合航空��、達(dá)美航空、美國(guó)航空和西南航空的10%左右的股票�����,一舉從零成為美國(guó)航空業(yè)最大的單一投資人����。巴菲特是否會(huì)在今年尋找新的行業(yè)進(jìn)行這樣的賽道式投資?

美國(guó)企業(yè)現(xiàn)金流充沛時(shí)�,如果投資機(jī)會(huì)有限,一般就是通過回購股票來把財(cái)富免稅的形式轉(zhuǎn)移到股東手里����。伯克希爾今年在投資的同時(shí),一定會(huì)有回購公司股票的操作�����。問題是�,巴老會(huì)不會(huì)進(jìn)行大規(guī)模的回購,比如一百億美元以上的規(guī)模���?還是他會(huì)繼續(xù)小規(guī)模的操作,也就是和2018年一樣�,每次伯克希爾公司股價(jià)下跌時(shí)買入幾億美元的股票?

?

二、對(duì)于全球宏觀形勢(shì)的判斷

每年的股東大會(huì)上����,巴老和芒格老先生都會(huì)分享他們對(duì)于全球宏觀的判斷?����?梢哉f����,對(duì)于投資來說,最重要的是把握宏觀趨勢(shì)�。過去幾年,在重大的宏觀拐點(diǎn)上�,伯克希爾公司的股東大會(huì)都給了投資人極為重要的方向。比如�,在2009年股東大會(huì)時(shí),美國(guó)經(jīng)濟(jì)危機(jī)重重����,很多投資人擔(dān)心大蕭條會(huì)重演。當(dāng)時(shí)�����,巴菲特和芒格表示在經(jīng)濟(jì)下行階段,消費(fèi)品����、交通運(yùn)輸行業(yè)仍然有投資機(jī)會(huì)。隨后不久����,他們就做了伯克希爾創(chuàng)立以來的最大一起并購案:全資購買BNSF鐵路公司,并成為美國(guó)最大的貨運(yùn)業(yè)務(wù)公司����。

2014年的股東大會(huì)上,筆者也是現(xiàn)場(chǎng)感受了他們對(duì)于宏觀經(jīng)濟(jì)的判斷�。當(dāng)時(shí)有人提問對(duì)于歐洲債務(wù)危機(jī)的看法。巴老和芒格都比較有禮貌�����,沒有直接批評(píng)歐盟的經(jīng)濟(jì)政策�����。但是����,他們對(duì)于伯克希爾哈撒韋公司的歐洲保險(xiǎn)業(yè)務(wù)比較不滿意�,而且認(rèn)為在今后很多年都很難有前途�。巴菲特的風(fēng)格的確是說到做到����。后來他們不斷退出在歐洲的業(yè)務(wù),包括清空所有在歐洲保險(xiǎn)公司的股票投資����、減少在歐洲業(yè)務(wù)的資本投入。

在前年的大會(huì)上����,對(duì)于美聯(lián)儲(chǔ)的貨幣政策有很多討論。當(dāng)時(shí)巴菲特也說得很明確����,美國(guó)的宏觀經(jīng)濟(jì)增長(zhǎng)非常好,他旗下的企業(yè)現(xiàn)金流充沛��。他建議企業(yè)家們利用這個(gè)零利率的機(jī)會(huì)借錢來擴(kuò)張����,“因?yàn)橐院罂赡芸床坏侥敲吹偷睦柿恕薄J聦?shí)上也是如此����,美聯(lián)儲(chǔ)后來不斷加息����,從房地產(chǎn)按揭貸款到企業(yè)債�,去年開始都有很大的利率上升。之前低息發(fā)行債券的企業(yè)整體而言都抓住了好機(jī)會(huì)���。

今年的宏觀形勢(shì)和往年有很多不同����。最大的一點(diǎn)是美聯(lián)儲(chǔ)的加息暫停��,縮減資產(chǎn)負(fù)債表的計(jì)劃也會(huì)在今年10月告一段落���。而中國(guó)經(jīng)濟(jì)在去年的大規(guī)模降杠桿����,今年以來的信貸發(fā)放增加都代表了新的宏觀方向�。投資人是應(yīng)該繼續(xù)增加股票市場(chǎng)的投資,還是維持目前的情況不變����,還是像橋水基金 創(chuàng)始人達(dá)里奧建議的做空市場(chǎng)準(zhǔn)備股市大跌����?對(duì)于這個(gè)問題的探討�����,應(yīng)該是本次股東大會(huì)的一個(gè)核心關(guān)注點(diǎn)�����。去年的股東大會(huì)上���,巴菲特和芒格都對(duì)中國(guó)經(jīng)濟(jì)發(fā)展的前景表示樂觀。筆者相信�,今年還可以關(guān)注他們對(duì)于中國(guó)宏觀的分析與展望。

?

三��、對(duì)伯克希爾的業(yè)務(wù)增長(zhǎng)點(diǎn)的分析:醫(yī)療�����,新能源����,人工智能

美國(guó)最近十幾年最大的社會(huì)問題就是醫(yī)療問題��。首先是美國(guó)的醫(yī)療費(fèi)用居高不下���,國(guó)內(nèi)生產(chǎn)總值 和政府支出中醫(yī)療費(fèi)用占比屬于世界第一,也是OECD國(guó)家中政府花費(fèi)在醫(yī)療的平均水平的一倍以上�����。奧巴馬總統(tǒng)推行的醫(yī)保改革給大量窮人提供了醫(yī)療保險(xiǎn)����,但也給政府的支出帶來越來越大的壓力。對(duì)于醫(yī)療改革�,美國(guó)的三大行業(yè)巨頭:伯克希爾哈撒韋、摩根大通����、亞馬遜共同出資成立了一個(gè)醫(yī)療保險(xiǎn)綜合體。這里面�����,伯克希爾是實(shí)業(yè)巨頭加保險(xiǎn)巨頭�����,摩根大通是華爾街的巨頭,亞馬遜則是電子商務(wù)和科技巨頭�。

自從巴菲特、戴蒙和貝佐斯三個(gè)人開始牽頭做醫(yī)保事業(yè)以來�,公開披露的信息非常有限。如果這個(gè)做成功了�����,對(duì)于將來的伯克希爾業(yè)績(jī)?cè)鲩L(zhǎng)將會(huì)是“現(xiàn)象級(jí)”的改變���。筆者認(rèn)為,在今年的股東大會(huì)上�,應(yīng)該會(huì)有對(duì)于這個(gè)問題的探討。匯盛金融在美國(guó)東南部�����,以北卡羅來納州的夏洛特為中心�,進(jìn)行了醫(yī)療房地產(chǎn)信托基金的投資。因此��,醫(yī)療系統(tǒng)的改革也是我們的切身關(guān)注點(diǎn)��。巴菲特旗下、美國(guó)最為成功的汽車保險(xiǎn)公司Geico總部就位于我們投資的一個(gè)醫(yī)療中心附近���,相信通過這一次的股東大會(huì)�,大家可以了解到第一手的信息����。

能源產(chǎn)業(yè)是伯克希爾公司的一個(gè)支柱性產(chǎn)業(yè)。從美國(guó)的賭場(chǎng)拉斯維加斯到休斯頓的電力供應(yīng)都來自伯克希爾旗下的中美能源公司����。過去幾年的股東大會(huì)上,巴菲特都會(huì)談到中美能源公司在新能源領(lǐng)域的巨額投資�。比如說在風(fēng)能發(fā)電方面,伯克希爾就有數(shù)億美元的投資�����。他也提及伯克希爾重點(diǎn)投資太陽能發(fā)電����,因?yàn)樘柲馨l(fā)電的成本在迅速下降,基本上不需要補(bǔ)貼也可以和傳統(tǒng)能源競(jìng)爭(zhēng)了���。今年的股東大會(huì)���,筆者猜測(cè)會(huì)有這方面的對(duì)話��。伯克希爾會(huì)繼續(xù)增加對(duì)于新能源的投入嗎��?如何平衡傳統(tǒng)的核電��,煤炭和天然氣發(fā)電站的投入��?

?

很多人都知道巴菲特和芒格與美國(guó)另一個(gè)大神��、特斯拉公司創(chuàng)始人馬斯克有一些過節(jié)����。這其中包括伯克希爾公司在內(nèi)華達(dá)州�����、包括拉斯維加斯的電力供應(yīng)網(wǎng)絡(luò)上關(guān)于價(jià)格�、發(fā)電方式等和特斯拉有很多公開矛盾����;也包括芒格老先生批評(píng)馬斯克的涉獵面太廣,不夠?qū)W?,以及特斯拉汽車的估值等。那么,過去一年馬斯克的各種新聞不斷上頭條�,包括和美國(guó)證監(jiān)會(huì)的爭(zhēng)斗,包括特斯拉工廠在大帳篷里增加產(chǎn)能�����,巴菲特和芒格如何評(píng)價(jià)他的最新發(fā)展�?

人工智能領(lǐng)域也會(huì)是本次大會(huì)的一大重點(diǎn)。巴菲特的合作方亞馬遜在人工智能的投資是否會(huì)擴(kuò)散到伯克希爾的其他行業(yè)? 伯克希爾公司的董事比爾蓋茨是否會(huì)協(xié)助巴菲特把微軟的人工智能專長(zhǎng)引入���?值得關(guān)注的是巴菲特的現(xiàn)金牛Geico汽車保險(xiǎn)公司是否會(huì)被無人駕駛汽車的大潮沖擊���?在汽車,貨車等不斷開始向無人駕駛方面突破的時(shí)候��,保險(xiǎn)公司的定價(jià)將會(huì)是一個(gè)很大的挑戰(zhàn)�����。投資人應(yīng)該會(huì)和巴菲特和芒格兩人對(duì)話這個(gè)方面的機(jī)遇與挑戰(zhàn)����。

?

巴菲特最新市場(chǎng)判斷:今年會(huì)繼續(xù)增持股票

Via:澎湃新聞

“股神”巴菲特(Warren Buffett)旗下伯克希爾?哈撒韋公司(Berkshire Hathaway)發(fā)表了一年一度的致股東信。這也是巴菲特寫給股東的第54封信����。

巴菲特股東信一直被封為“價(jià)值投資的圣經(jīng)”���,很多投資者從中學(xué)習(xí)巴菲特的投資理念和對(duì)市場(chǎng)的觀察。

澎湃新聞?dòng)浾呤崂磉@封長(zhǎng)達(dá)13頁的致股東信���,為讀者精煉巴菲特關(guān)于市場(chǎng)的最新觀點(diǎn)��。

談收益:不要關(guān)注季度波動(dòng)

2018年第四季度����,伯克希爾?哈撒韋錄得了254億美元的GAAP(一般會(huì)計(jì)準(zhǔn)則)損失���。巴菲特在信中對(duì)此做出了解釋��。

他表示��,新的會(huì)計(jì)準(zhǔn)則要求“我們要把最后一項(xiàng)收入(來自投資組合的未實(shí)現(xiàn)資本收益的損失)算進(jìn)去。正如我在2017年年報(bào)中所強(qiáng)調(diào)的��,無論是伯克希爾副董事長(zhǎng)查理?芒格(Charlie Munger)�����,還是我,都不認(rèn)為這條規(guī)則是明智的����。”相反�����,巴菲特說:“我們兩人一直認(rèn)為�,在伯克希爾,這種按市值計(jì)價(jià)的變化將導(dǎo)致我所說的‘在我們的利潤(rùn)(bottom line)上出現(xiàn)劇烈而反復(fù)無常的波動(dòng)’”�。

?

巴菲特進(jìn)一步解釋,這一預(yù)測(cè)的準(zhǔn)確性可以從公司2018年的季度業(yè)績(jī)中看出�����。在第一和第四季度���,伯克希爾分別報(bào)告了11億美元和254億美元的GAAP損失�。在第二和第三季度�����,伯克希爾分別報(bào)告了120億美元和185億美元的利潤(rùn)���。與這些波動(dòng)形成鮮明對(duì)比的是����,伯克希爾旗下的許多業(yè)務(wù)在各個(gè)季度都實(shí)現(xiàn)了持續(xù)且令人滿意的營(yíng)業(yè)利潤(rùn)。巴菲特稱�����,2018年��,這些公司的利潤(rùn)比2016年176億美元的高點(diǎn)高出41%�����。

巴菲特認(rèn)為����,伯克希爾的季度公認(rèn)會(huì)計(jì)準(zhǔn)則收益的大幅波動(dòng)將不可避免地繼續(xù)下去?���!斑@是因?yàn)槲覀凖嫶蟮墓善蓖顿Y組合——截至2018年底價(jià)值接近1730億美元——經(jīng)常會(huì)經(jīng)歷20億美元或更多的單日價(jià)格波動(dòng),所有這些按照新規(guī)則��,都要求必須立即反映在我們的利潤(rùn)上���?�!?/span>

巴菲特稱�,事實(shí)上�,在股價(jià)高度波動(dòng)的第四季度,伯克希爾甚至經(jīng)歷了幾天的“盈利”或“虧損”超過40億美元�。

“我們的建議是,繼續(xù)關(guān)注運(yùn)營(yíng)利潤(rùn)��,不要過度關(guān)注未實(shí)現(xiàn)的資本損益等�。我不是說伯克希爾作出的投資是不重要的,長(zhǎng)期來看�,我和芒格都預(yù)期這些股權(quán)投資會(huì)實(shí)現(xiàn)大額利得,但是實(shí)現(xiàn)時(shí)間會(huì)非常不規(guī)律���?����!卑头铺胤Q�。

?

談回購:未來會(huì)成為自家公司的重要回購方

巴菲特在股東信中稱�����,伯克希爾很可能會(huì)成為其股票的重要回購方,回購將發(fā)生在股價(jià)高于賬面價(jià)值���,但低于對(duì)其內(nèi)在價(jià)值的估計(jì)之時(shí)�����。

“回購將對(duì)那些即將離開公司的股東和留下來的股東都有利�?!卑头铺卣f。

對(duì)于留下的股東���,好處是顯而易見的�����。巴菲特指出��,留下股東的持股價(jià)值將隨著每一次回購提高���。但同時(shí),回購應(yīng)該是對(duì)價(jià)格敏感的����,如果盲目回購高估的股票會(huì)摧毀價(jià)值�����,許多過于樂觀的公司CEO都不理解這一點(diǎn)。

談收購:價(jià)格高的離譜

在談到收購這項(xiàng)投資時(shí)��,巴菲特依然持有與發(fā)布2018年股東信時(shí)相同的觀點(diǎn)��。

“在未來幾年��,我們希望將大量過剩流動(dòng)性轉(zhuǎn)移到伯克希爾永久擁有的業(yè)務(wù)上��。然而�����,眼下的前景并不樂觀:對(duì)那些擁有良好長(zhǎng)期前景的企業(yè)來說�,價(jià)格高得離譜?!卑头铺卣f。

“盡管如此�,我們?nèi)匀幌M塬@得像頭大象那么大的收購。即使在我們88歲和95歲的時(shí)候——我是年輕的那個(gè)——這種前景也會(huì)讓我和查理的心跳加快�。(光是寫可能會(huì)有一筆大買賣,就已經(jīng)讓我心跳加速了)?����!卑头铺剡@般“調(diào)侃”�。

?

在2018年發(fā)布股東信時(shí),巴菲特就表示�,找不到價(jià)格合適的收購對(duì)象,“在并購上����,我們(和芒格)遵循一條簡(jiǎn)單的原則:別人越大膽,我們就越謹(jǐn)慎�����?�!?/span>

而這種“手握重金花不掉”的尷尬��,在2017年底就曾出現(xiàn)�,據(jù)當(dāng)時(shí)的披露,截至2017年底�����,伯克希爾?哈撒韋持有的現(xiàn)金和短期國(guó)債規(guī)模高達(dá)1160億美元。而在2018年��,伯克希爾依然持有價(jià)值1120億美元的美國(guó)國(guó)債和其他現(xiàn)金等價(jià)物��,另有200億美元的各類固定收益工具����。

不過���,巴菲特認(rèn)為這些儲(chǔ)備中有一部分是不可動(dòng)用的���,承諾將永遠(yuǎn)持有至少200億美元的現(xiàn)金等價(jià)物,以防范外部災(zāi)難�����。

“我們還承諾��,避免任何可能威脅到我們維持這一緩沖區(qū)的活動(dòng)�����?��!卑头铺胤Q��,伯克希爾將永遠(yuǎn)是一個(gè)金融堡壘����,“在管理的過程中,我會(huì)犯一些代價(jià)高昂的委托錯(cuò)誤�,也會(huì)錯(cuò)過很多機(jī)會(huì),其中一些對(duì)我來說是顯而易見的���。有時(shí)����,隨著投資者逃離股市���,我們的股票會(huì)暴跌�����。但我絕不會(huì)冒險(xiǎn)導(dǎo)致缺錢花����?����!?/span>

談股票:2019年可能會(huì)繼續(xù)增持股票

巴菲特在信中談到了購買股票的重要性。

在他看來����,在資本配置中的首要目標(biāo),就是“部分或全額購買具有良好管理的和持久經(jīng)濟(jì)特征的企業(yè)���,我們還需要以合理的價(jià)格購買這些資產(chǎn)����?���!?/span>

巴菲特表示�,有時(shí)候可以購買通過了考驗(yàn)的公司的控制權(quán)。但更常見的是���,“要在上市公司中發(fā)現(xiàn)我們尋求的特性�,進(jìn)而收購5%到10%的股權(quán)��?!卑头铺卣f���,在美國(guó)企業(yè)中,這種雙管齊下的大規(guī)模資本配置方法很少見����,但它會(huì)給伯克希爾帶來重要的優(yōu)勢(shì)。

?

巴菲特進(jìn)一步稱�����,許多股票為伯克希爾提供的資金����,遠(yuǎn)遠(yuǎn)超過伯克希爾通過整體收購該企業(yè)所獲得的資金。這種差異導(dǎo)致伯克希爾去年購買了約430億美元的可出售股票����,而僅售出190億美元股票。

“查理和我認(rèn)為����,公司投資的公司提供了極好的價(jià)值,其回報(bào)遠(yuǎn)遠(yuǎn)超過收購交易��?���!卑头铺卣f�����,伯克希爾的投資對(duì)象去年支付了38億美元的股息��,預(yù)計(jì)2019年還會(huì)增加��。

因此�,巴菲特表示����,對(duì)購買更多股票的預(yù)期并不是看漲市場(chǎng)?�!安槔砗臀也恢拦墒邢轮芑蛎髂甑淖邉?shì)如何��。這種預(yù)測(cè)從來都不是我們行動(dòng)的一部分�����。相反�����,我們的思維集中在計(jì)算一項(xiàng)有吸引力業(yè)務(wù)的一部分價(jià)值是否高于其市場(chǎng)價(jià)格�。”

根據(jù)披露����,截至2018年底,伯克希爾?哈撒韋的股票投資價(jià)值1728億美元���,遠(yuǎn)遠(yuǎn)高于其成本�����。

“查理和我并不認(rèn)為上面提到的1728億美元只是一些股票代碼�,它們不應(yīng)該是因?yàn)槿A爾街降級(jí)��、美聯(lián)儲(chǔ)行動(dòng)預(yù)期��、可能的政治形勢(shì)發(fā)展����、經(jīng)濟(jì)學(xué)家的預(yù)測(cè)、或其他任何可能成為當(dāng)天關(guān)注焦點(diǎn)的因素而不再玩的金融游戲�。”巴菲特表示���,他從公司的持股中看到的是伯克希爾部分持有的眾多公司��,如果按照加權(quán)基礎(chǔ)計(jì)算��,他們?cè)诮?jīng)營(yíng)業(yè)務(wù)所需的凈有形權(quán)益資本上的盈利約為20%��,還可以在不負(fù)擔(dān)過多債務(wù)的情況下賺取利潤(rùn)����。

“在任何情況下,對(duì)這類大型����、成熟和可理解企業(yè)的下單回報(bào)都是可觀的?��!卑头铺卣f����,“2019年���,我們可能會(huì)再次增持已有的有價(jià)證券?��!?/span>

談債務(wù):伯克希爾很少借債

巴菲特稱���,伯克希爾公司很少借債�����。

在股東信中���,巴菲特也承認(rèn),許多基金經(jīng)理認(rèn)為巨額債務(wù)會(huì)給股東帶來豐厚回報(bào)���。但他自己相對(duì)保守���。他認(rèn)為,在罕見且不可預(yù)測(cè)的時(shí)間周期內(nèi)���,信貸會(huì)消失�����,債務(wù)在財(cái)務(wù)上會(huì)變得致命����。

“一個(gè)俄羅斯輪盤賭的等式——通常是贏,偶爾是輸——對(duì)于那些從一家公司的上升期中分得一杯羹�,但不分擔(dān)其下跌期的人來說,或許在財(cái)務(wù)上是明智的����。但這種策略對(duì)伯克希爾來說是瘋狂的?!卑头铺卣J(rèn)為,理性的人不會(huì)為了他們沒有和不需要的東西去冒險(xiǎn)����。

?

談未來:“美國(guó)順風(fēng)”在身后

在股東信的倒數(shù)第二個(gè)部分,巴菲特毫不掩飾對(duì)美國(guó)經(jīng)濟(jì)的樂觀����,并鼓勵(lì)大家投資股票。

他認(rèn)為�,美國(guó)過去的成就可以說是令人嘆為觀止的。

1942年3月11日����,77年前,是巴菲特首次投資一家美國(guó)公司的日子���,他共投資了114.75美元�����,買了3股Cities Service的優(yōu)先股��。

“如果我的114.75美元被投資在一個(gè)無傭金的標(biāo)普500指數(shù)基金上�����,所有股息都進(jìn)行再投資�,那么到2019年1月31日����,我所持股份的價(jià)值(稅前)將增至606811美元(這是寫這封信之前最新的可用數(shù)據(jù))。這相當(dāng)于每1美元賺了5288美元����。”巴菲特這樣寫到�����。

他同時(shí)還諷刺了那些由于懼怕財(cái)政赤字而購買黃金的人�。

“那些經(jīng)常鼓吹政府預(yù)算赤字會(huì)帶來厄運(yùn)的人(就像我多年來經(jīng)常做的那樣)可能會(huì)注意到��,在我人生過去的77年里�,我們的國(guó)債增長(zhǎng)了大約400倍����。”巴菲特假設(shè)�����,如果已預(yù)見到這種增長(zhǎng)��,并對(duì)赤字失控和貨幣貶值的前景感到恐慌����。那么這類投資者可能會(huì)為了“保護(hù)”自己,選擇使用114.75美元購買3.25盎司的黃金���。

這種所謂的保護(hù)會(huì)帶來什么呢�����?“你現(xiàn)在的資產(chǎn)價(jià)值僅約為4200美元��,不到美國(guó)企業(yè)中一個(gè)簡(jiǎn)單的無管理投資所實(shí)現(xiàn)收益的1%���?����!痹诎头铺乜磥恚S金這種“神奇的金屬”無法與美國(guó)人的勇氣相比�。

“伯克希爾的成功在很大程度上只是我認(rèn)為應(yīng)該被稱為‘美國(guó)順風(fēng)’的產(chǎn)物?��!卑头铺卣J(rèn)為���,那些對(duì)美國(guó)經(jīng)濟(jì)劇本持懷疑態(tài)度的人,應(yīng)該留心一下自己的信息���。

在未來的77年里����,伯克希爾的主要收益幾乎肯定還將來自“美國(guó)順風(fēng)”�。“我們很幸運(yùn)——非常幸運(yùn)——有這種力量在我們身后��?��!卑头铺卣f����。

此外,他還提到�,世界上還有許多其他國(guó)家有著光明的前途,伯克希爾哈撒韋希望在海外大舉投資��。